Bentornato su capitalmente, il tuo blog di finanza personale. Dopo aver visto perché conviene attivare un fondo pensione e quale comparto scegliere, oggi voglio parlarti di quello che avviene al pensionamento, cosa ottengo alla fine dal fondo pensione.

Ormai saprai che un fondo pensione investe i soldi versati per farli crescere e darti un domani una pensione integrativa, ma cosa ottengo esattamente alla fine dal fondo pensione?

Le prestazioni finali del fondo pensione

Se hai maturato un patrimonio nel tuo fondo pensione, al momento del pensionamento hai a disposizione diverse modalità di erogazione:

- 100% Rendita: Questa modalità prevede la trasformazione dell’intero capitale accumulato in una rendita periodica. L’ammontare della rendita è determinato applicando specifici coefficienti di conversione, che tengono conto, tra le altre cose, dell’aspettativa di vita del beneficiario al momento della richiesta.

- Fino al 50% in capitale e il restante in rendita: Con questa opzione puoi ritirare fino al 50% del capitale accumulato come somma una tantum, mentre il saldo viene convertito in rendita.

- 100% in capitale (il famoso “tutto subito”): Questa opzione ti consente di prelevare l’intero capitale accumulato nel fondo pensione in un’unica soluzione.

Ricorda però che per poter avere la pensione integrativa, sotto forma di rendita o di capitale, devi aver aperto il fondo pensione da almeno 5 anni.

Posso anche proseguire la contribuzione

E’ comunque l’aderente a decidere quando percepire la prestazione pensionistica complementare.

Puoi quindi proseguire la contribuzione anche oltre il raggiungimento dell’età pensionabile, a patto che tu sia iscritto al fondo di previdenza complementare da almeno un anno.

Se vai in pensione e non riscatti la rendita del tuo fondo pensione, al momento della tua morte il capitale accumulato nel fondo pensione andrà agli eredi.

Le alternative in caso di rendita

La rendita non viene erogata direttamente dal fono ma da un ente assicurativo, ad esempio uno dei miei fondi pensione, Fon.Te, ha stipulato un’apposita convezione con UnipolSai Assicurazione Spa.

In caso di rendita normalmente le alternative sono:

- Rendita vitalizia immediata: Una rendita annuale che viene pagata finché l’assicurato è vivo. Se vivrai più dell’aspettativa di vita media (e te lo auguro) l’ente assicurativo ti erogherà più di quello che prevedeva la tua posizione, se invece morirai (fai i dovuti scongiuri..) sarà l’ente ad averci guadagnato.

- Rendita garantita per 5 anni o 10 anni: Una rendita annuale che viene pagata finché l’assicurato è in vita, o fino al quinto o decimo anniversario dell’inizio del piano se l’assicurato muore prima di tale data. Questa è simile alla precedente ma possiamo definire un numero minimo di anni garantiti, se per caso muori dopo un anno dal pensionamento, i tuoi eredi percepiranno la rendita per i restanti anni (4 o 9 ad esempio).

- Rendita reversibile: Una rendita annuale che viene pagata finché l’assicurato e una persona designata in anticipo come secondo assicurato sono entrambi vivi. Dopo la morte dell’assicurato, la rendita continua ad essere pagata al superstite in una percentuale prestabilita. In questo caso puoi scegliere tra diverse percentuali di riversibilità.

- Rendita controassicurata: Una rendita annuale che viene pagata finché l’assicurato è vivo. Alla morte dell’assicurato, viene pagato un capitale pari alla differenza (se positiva) tra il premio versato dal contraente e la rate già pagate.

- Rendita LTC (Long Term Care): Una rendita annuale che viene pagata finché l’assicurato è vivo, con un raddoppio in caso di perdita di autosufficienza. Questa modalità è però soggetta ad approvazione dell’ente assicurativo.

Ti ricordo comunque di consultare il tuo fondo pensione per verificare le opzione di rendita rese disponibili, perché possono variare da fondo a fondo..

Come verificare l’importo della rendita

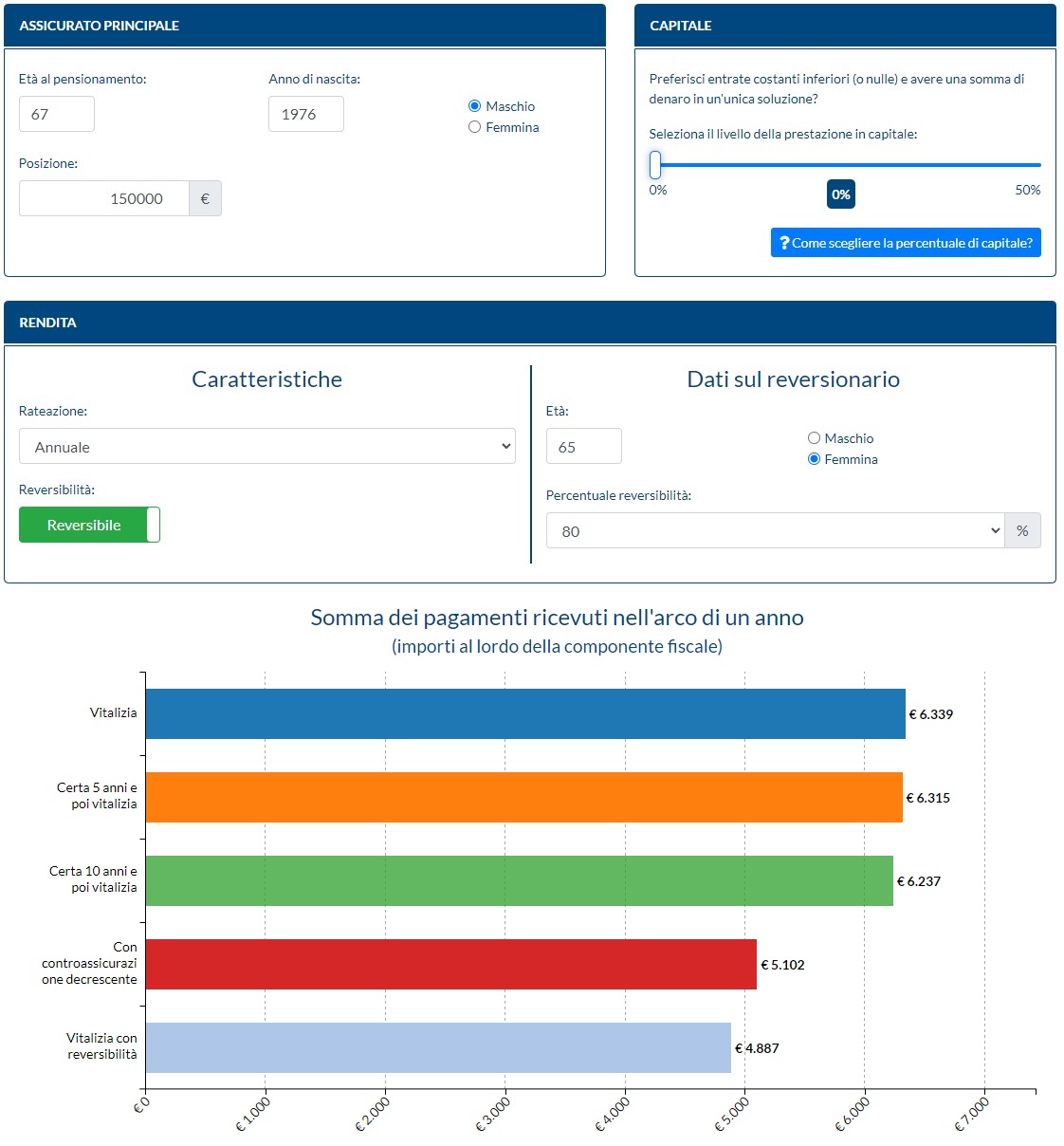

Molti fondi pensione mettono a disposizione degli strumenti per simulare il calcolo della rendita (al lordo della tassazione) o comunque mettono sempre a disposizione nella documentazione delle tabelle di conversione del capitale in rendita.

Il calcolo è soggetto a diversi fattori quali ad esempio l’età al pensionamento, l’anno di nascita, il sesso, la posizione maturata, la rateizzazione e, nel caso di reversibilità, i dati del beneficiario delle reversibilità.

A titolo di esempio ti mostro i dati presi dal sito Fon.Te che ha un simulatore molto utile e semplice (per SecondaPensione, l’altro fondo che ho attivato, non l’ho invece trovato).

Tramite questo simulatore è facile capire quale sarà la rendita, ad esempio vediamo che in caso di controassicurazione o reversibilità l’importo annuale diminuisce.

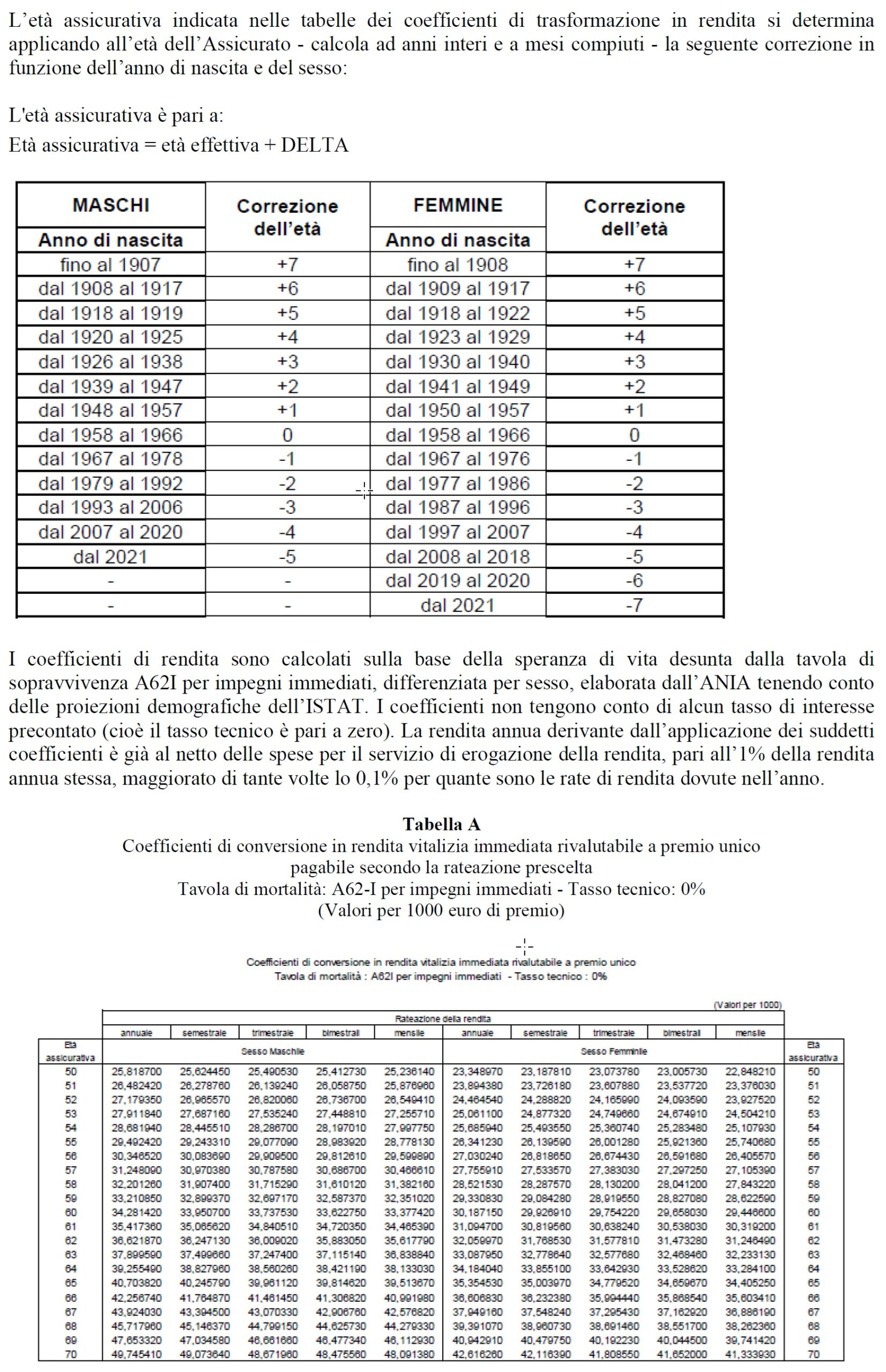

Calcolo della rendita con le tabelle di conversione

Se il fondo pensione non ti mette a disposizione uno strumento per il calcolo della rendita puoi usare le tabelle di conversione relative al tuo fondo.

Anche per questa simulazione della rendita vitalizia usiamo i dati usati in precedenza:

- Età al pensionamento: 67

- Anno di nascita: 1976

- Sesso: Maschio

- Posizione: 150.000 €

- Rateizzazione: Annuale

Di seguito riporto le tabelle relative alla rendita vitalizia del fondo Fon.Te che si trovano nella documentazione messa a disposizione.

Il calcolo con i coefficienti

In base alla tabelle di cui sopra, essendo nato nel 1976, devo considerare un delta pari a -1.

Quindi ipotizzando di andare in pensione a 67 anni, sommando il delta -1, il risultato è 66 e quindi devo utilizzare tali coefficienti.

Visto che sono un uomo e ipotizzando una rateizzazione annuale il coefficiente da utilizzare è 42,256740.

La rendita è quindi pari a:

- 150.000 * 42,256740 / 1000 = 6.388,51 €

Quando posso avere il 100% in capitale

Tra le tre opzioni possibili questa è quella che mi intriga di più anche se, a dire il vero, un vero ragionamento non l’ho mai fatto visto che mancano ancora 20 anni al mio pensionamento.

Per poter chiedere e ottenere il 100% in capitale però è necessario non superare una certa soglia che varia in base a diversi parametri e al fondo pensione al quale si aderisce.

La regola generale dice che puoi avere il 100% erogato in capitale nel caso in cui la rendita derivante dalla conversione del 70% del montante finale sia inferiore al 50% dell’assegno sociale… ti gira la testa?!? Non ti preoccupare ora vediamo un esempio.

L’assegno sociale

L’assegno sociale cambia di anno in anno, per il 2024 è pari a 6.947,33 euro (il 50% che serve per il calcolo è quindi 3.473,66 euro)

Visto che l’assegno sociale cambia di anno in anno, di conseguenza cambia anche la soglia da rispettare per ottenere il 100% in capitale.

Come calcolare la soglia per il 100% in capitale.

Anche per questa simulazione della rendita vitalizia usiamo i dati usati in precedenza:

- Età al pensionamento: 67

- Anno di nascita: 1976

- Sesso: Maschio

- Posizione: 150.000 €

- Rateizzazione: Annuale

Ricordo che il coefficiente è 42,256740

In questo caso il 70% di 150.000 € è pari a 105.000 €

A questo punto calcolo la rendita:

- 105.000 * 42,256740 / 1000 = 4.436,96 €

Visto che questa rendita, 4.436,96 €, è superiore al 50% dell’assegno sociale, 3.473,66 €, non sarà possibile avere il 100% in capitale ma potrò averne in capitale al massimo il 50% e lasciare il restante come rendita.

Come calcolare la soglia per avere il 100% in capitale

Partendo dalla formula di cui sopra è possibile fare il ragionamento inverso per ottenere la soglia entro la quale il capitale deve rientrare per ottenere il 100% in capitale.

Per farlo prendi il 50% dell’assegno sociale e dividilo per il coefficiente:

- (3.473,66 / 42,256740) *1000 = 82.203,69 €

82.203,69 € rappresenta il 70% del capitale, per ottenere il capitale totale:

- 82.203,69 / 70% = 117.433,84 €

117.433,84 € è soglia oltre la quale non è possibile ottenere il 100% in capitale.

NB: questa cifra vale unicamente per il fondo preso in esame e per i parametri utilizzati, quindi non prendetela come regola generale.

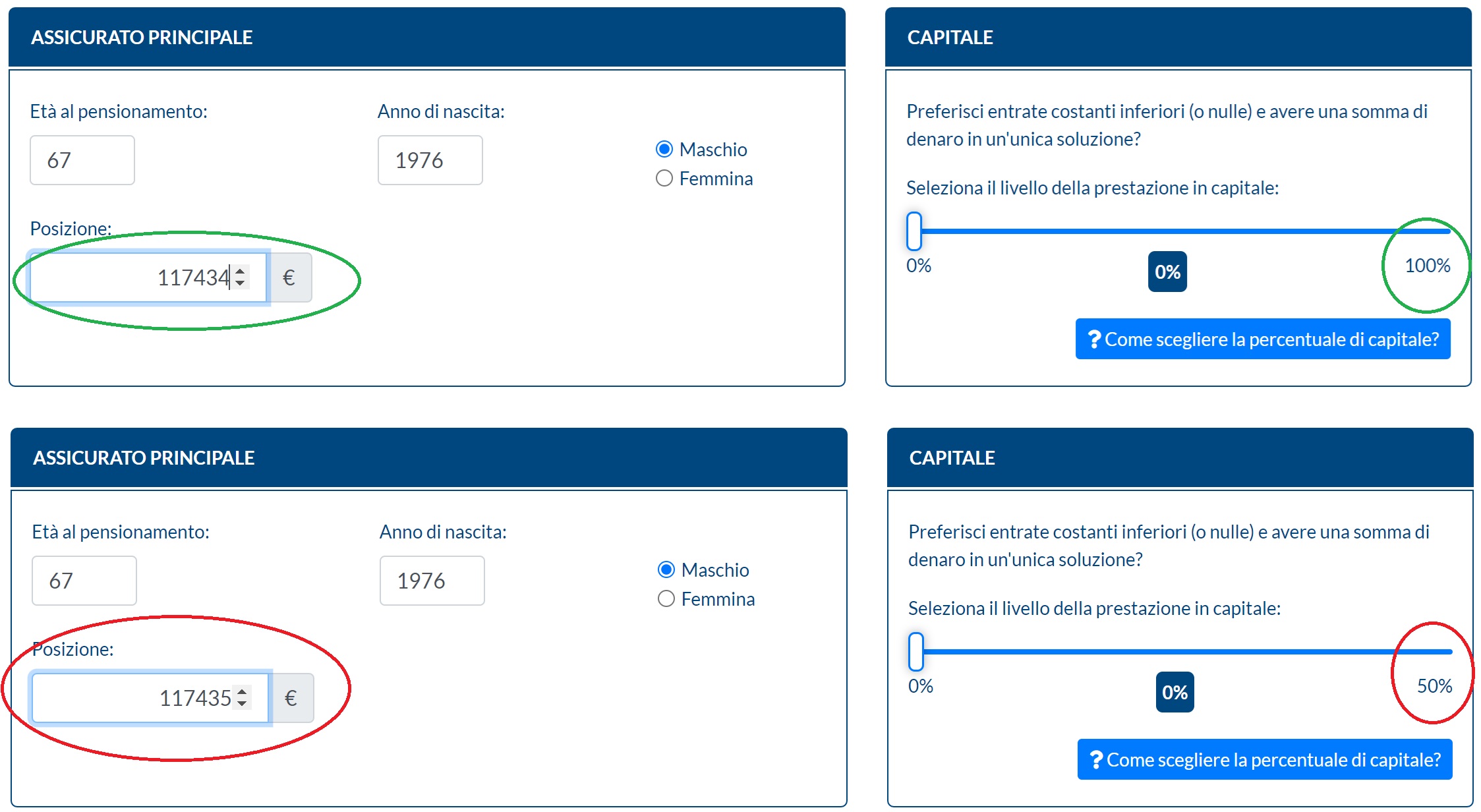

Un altro modo per verificare la soglia

Se un fondo pensione mette a disposizione la pagina per la simulazione delle rendite, puoi usarla anche per verificare quando è possibile avere il 100% del capotale.

Inserisci i tuoi dati e verifica se nell’opzione che prevede il ritiro del capitale puoi superare il 50%, in quel caso significa che sei sotto soglia.

Nel primo caso vedi ad esempio che, con i conteggi di prima, se la posizione è inferiore o uguale a 117.434 € puoi avere il 100%, in caso contrario la prestazione in capitale non può superare il 50%.

In conclusione cosa ottengo alla fine dal fondo pensione

Ora conosci le possibilità che avrai alla fine del tuo percorso lavorativo anche se, avendo ancora tanti anni di lavoro davanti, non devi decidere ora cosa fare.

Ti ricordo che tutti gli importi visti sopra sono al netto della tassazione, per chiarire come funziona la tassazione sui fondi pensione fai pure riferimento all’articolo che ho scritto qualche settimana fa.

Dovrai essere tu a decidere la soluzione migliore per le tue necessità, in tutta onestà io non ho ancora deciso, la pensione è qualcosa di molto lontano e credo che maturerò la mia scelta solo a ridosso del momento fatidico quando avrò più chiara le mie condizioni, quella di mia moglie e dei miei figli.

Nelle simulazioni sopra ad esempio manca la rendita LTC (Long Term Care) perché soggetta ad approvazione dell’ente assicurativo, quella a mio avviso potrebbe essere una buona alternativa nel caso fossi alla ricerca di una soluzione per non gravare economicamente sui tuoi cari in caso di problemi di salute in vecchiaia.

E con questo è tutto, ricorda, come sempre, che l’articolo non rappresenta una sollecitazione all’investimento ma è una mia opinione basata su dati e studi condotti nel tempo.

Anche per oggi ti saluto, se hai dubbi o suggerimenti lascia pure un commento o scrivimi un messaggio email, spero di rivederti presto su capitalmente, il tuo blog di finanza personale a porta di click.

1 Commento

Christian

10 mesi faBene Stefano, sei decisamente esaustivo e hai risposto a tutti i dubbi che mi erano sorti nel leggere il precedente articolo. Grazie!resto in attesa del prossimo articolo Capitalmente 👌