Bentornato su capitalmente, il tuo blog di finanza personale, ti ho già spiegato le linee guida per strutturare un portafoglio di investimento e abbiamo visto cosa sono le obbligazioni (bond in inglese), oggi vediamo quali sono le differenze tra obbligazioni singole ed ETF obbligazionari.

La scelta tra obbligazioni ed ETF obbligazionari è molto combattuta in quanto ci sono aspetti positivi in entrambe le scelte, ma vediamo quindi le differenze tra obbligazioni singole ed ETF obbligazionari.

Le obbligazioni sono dei prestiti che le aziende o i governi fanno con gli investitori. Quando acquisti un’obbligazione, stai prestando i tuoi soldi all’ente emittente (che può essere un’azienda o un governo) in cambio di un interesse e della restituzione del capitale al termine del prestito.

Gli ETF obbligazionari sono fondi di investimento che ti permettono di investire in un paniere di obbligazioni con diverse scadenze, rating e tassi di interesse differenti. Invece di prestare denaro a una singola azienda o a un governo, con un ETF obbligazionario presti denaro a un gruppo di aziende o governi.

Le principali differenze tra obbligazioni singole ed ETF obbligazionari

Le principali differenze tra le obbligazioni singole e gli ETF obbligazionari sono legate alla diversificazione, liquidità, costi, accessibilità e gestione dei flussi periodici.

Obbligazioni singole

- Gestione autonoma: Quando investi in obbligazioni singole, hai un controllo completo sull’investimento.

- Entrate periodiche: Le obbligazioni singole possono fornire entrate periodiche ben definite e facili da calcolare.

- Scadenza definita: Ogni obbligazione ha una data di scadenza specifica.

ETF obbligazionari

- Diversificazione: Gli ETF obbligazionari offrono un modo semplice per diversificare il tuo portafoglio. Questo riduce il rischio legato a un singolo emittente.

- Facile accesso: Gli ETF obbligazionari sono facilmente negoziabili sui mercati finanziari.

- Gestione dei rendimenti: Con un ETF, l’incremento o la riduzione del rendimento si riflette nell’aumento del valore dell’ETF.

- Nessuna scadenza precisa: A differenza delle obbligazioni singole, un ETF obbligazionario non ha una data di scadenza precisa.

Vantaggi delle obbligazioni singole

Faccio un passo indietro, le obbligazioni servono per gestire gli investimenti a breve/medio termine, ove l’orizzonte temporale può arrivare al massimo a 6-7 anni.

Con le obbligazioni singole, a meno che tu possa comprarne un numero molto elevato, puoi diversificare di meno però già dalla partenza conosci alla perfezione le scadenze e i tassi di interesse attesi.

Se ti servono dei soldi tra 4 anni, con un’obbligazione singola sai quali saranno gli interessi e sai il capitale che ti verrà restituito tra 4 anni.

Con gli ETF obbligazionari invece il valore della cedola non è generalmente noto e il capitale non è garantito in quanto non vi è una scadenza prestabilita perché il fondo, di anno in anno, rimpiazza le obbligazioni in scadenza con nuove obbligazioni.

Nell’esempio di cui sopra quindi, se dopo 4 anni hai bisogno di riavere i miei soldi, non è detto che vendendo l’ETF tu abbia il capitale che avevi investito 4 anni prima.

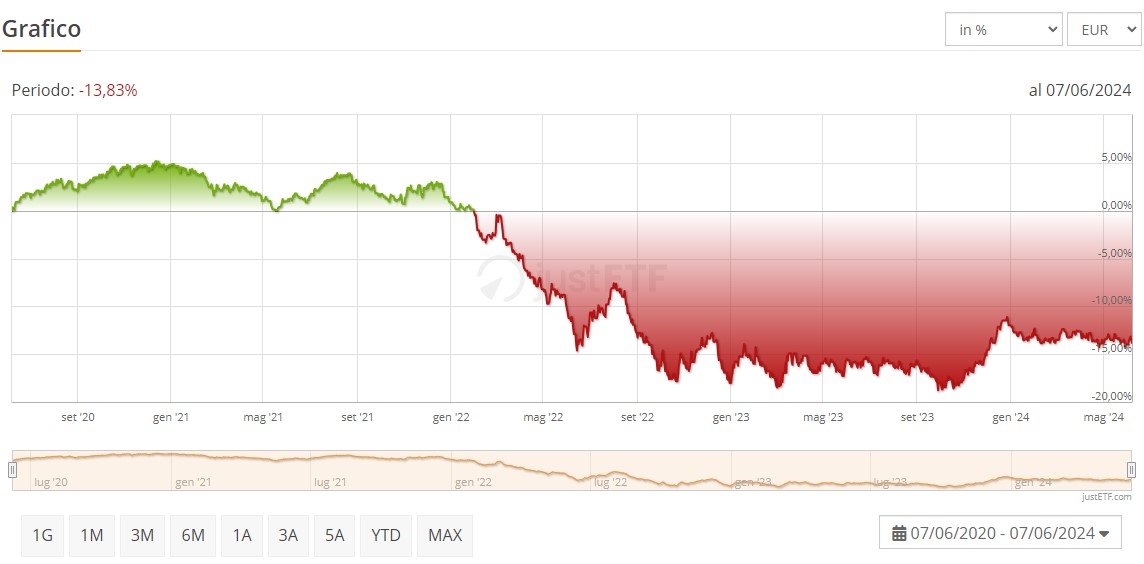

A seconda dei tassi di interesse il capitale potrebbe essere aumentato o diminuito, a titolo di esempio vediamo il grafico di Amundi Euro Government tilted Green Bond UCITS ETF Acc.

Vantaggi degli ETF obbligazionari

Gli ETF obbligazionari ti permettono di diversificare il rischio senza legarti ad un singolo emittente.

Ti ricordo che le obbligazioni sono influenzate principalmente da due fattori:

- Tassi di mercato

- Rating dell’emittente

Con obbligazioni singole devi stare molto attento alle obbligazioni che compri perché in caso di di fallimento dell’emittente puoi rischiare la perdita totale o parziale dell’investimento.

Anche con gli ETF obbligazionari hai questo rischio ma ovviamente, essendo strumenti diversificati, il rischio è molto più basso.

Gli ETF obbligazionari, se ad accumulo, hanno anche una maggiore efficienza fiscale perché non pagando cedola s evita di pagare anche le tasse e quindi si può far lavorare l’interesse composto.

Mentre sulle obbligazioni singole che rilasciano cedola le tasse si pagano al rilascio della stessa.

Con gli ETF obbligazionari puoi infine, ammesso e concesso che tu voglia farlo, investire in strumenti obbligazionari più speculativi quali ad esempio le obbligazioni Tier 1.

Come spiegato nella guida completa sulle obbligazioni, le Tier 1 sono obbligazioni subordinate più rischiose di quelle ordinarie e per questo va valutato con grande attenzione se investirci o meno.

Come scegliere tra obbligazioni singole ed ETF obbligazionari

Su questo argomento c’è un dibattito aperto tra i miei Youtuber e Podcaster preferiti, come Paolo Coletti, Mr. RIP e The Bull.

C’è chi preferisce obbligazioni singole e chi ETF obbligazionari, io in tutta onestà, ho ascoltato con interesse i pareri esposti e ho apprezzato le ottime ragioni che stanno alla base di una scelta oppure dell’altra ma, ad oggi, non ho ancora fatto una scelta netta al riguardo.

In linea generale comunque possiamo dire che:

- Se siamo in una fase di tassi calanti sono meglio gli ETF obbligazionari.

- Se i tassi crescono sono meglio le obbligazioni normali.

- Se non c’è una direzione precisa meglio ETF obbligazionari ad accumulo che non pagano imposte di anno in anno.

Così sembrerebbe una scelta facile, salvo che, come dico sempre, è difficilissimo fare previsioni, figuriamoci a mesi di distanza.

Ti ricordo sempre che alla fine del 2023 il mercato prezzava 6-7 tagli dei tassi nel corso del 2024 e queste previsioni sono state poi fortemente riviste al ribasso nel corso dei mesi successivi.

In conclusione quale strumento scegliere

Obbligazioni singole o ETF obbligazioni sono comunque ottimi strumenti a patto che sappiate cosa state facendo. Non c’è una netta preferenza come invece esiste tra fondi di investimento attivi ed ETF azionari (in quel caso sono meglio gli ETF azionari), quindi non preoccupatevi troppo.

Come detto io non ho ancora fatto una scelta definitiva, al momento investo prevalentemente in obbligazioni singole (compresi titoli di stato) ma in futuro è probabile che inizi a diversificare inserendo qualche ETF obbligazionario.

Anche per oggi è tutto, se avete dubbi o suggerimenti lasciate pure un commento, spero di rivedervi presto su capitalmente, il vostro blog di finanza personale a porta di click.

Ricordatevi, come sempre, che l’articolo non rappresenta una sollecitazione all’investimento ma è una mia opinione basata su dati e studi condotti nel tempo.