Se sei arrivato qui avrai già capito l’importanza di avere un fondo pensione e perché gli ETF sono uno degli strumenti migliori per noi investitoti e ora ti starai chiedendo se è meglio investire in ETF oppure nel fondo pensione.

La domanda “se è meglio investire in ETF oppure nel fondo pensione?” è come il famoso detto “meglio un uovo oggi o la gallina domani”?

ETF e fondi pensioni sono strumenti NON alternativi tra loro perché svolgono “funzioni” diverse, l’investimento in ETF non esclude quello in fondi pensione e viceversa, dipende sempre dalla situazione del singolo individuo, dall’orizzonte temporale e dagli obiettivi che si vogliono perseguire.

Come al solito alla fine troverai il foglio Excel con in quale potrai simulare lo scenario che più si adatta alle tue esigenze.

Cosa sono ETF e fondi pensione

Gli ETF (Exchange Traded Funds) sono fondi di investimento detti “passivi” che si possono acquistare e vendere in borsa come le azioni.

Sono strumenti a basso costo definiti “passivi” perché il loro obiettivo è di seguire/replica un particolare indice di riferimento.

I fondi pensione sono come dei salvadanai speciali nei quali, durante la tua carriera lavorativa, vai a versare de soldi. Questi soldi crescono nel tempo e costituiranno la tua pensione integrativa quando smetterai di lavorare.

Si parla di pensione “integrativa” perché quando andrai in pensione, dopo 40 e più anni di lavoro, la tua pensione statale sarà pari a il 60% circa del tuo ultimo stipendio.

Per questo motivo c’è esigenza di una seconda pensione che integri la pensione statale.

Quando investire in ETF oppure in fondi pensione?

Come ho già detto questi due strumenti non sono alternativi, ti elenco le differenze più significative:

Liquidità

Entrambi gli strumenti sono investimento di lungo termine, gli ETF possono essere venduti in qualunque momento, i fondi pensione invece servono per darti una pensione integrativa e quindi, salvo per ragioni particolari per le quali puoi chiedere un’anticipazione, i soldi devono rimanere sul fondo fino al pensionamento.

Siccome le anticipazioni dei fondi pensione possono essere diverse, ti invito a leggere l’articolo che ho fatto qualche settimana fa.

Comunque possiamo dire che, se non vuoi avere vincoli e disporre dei tuoi saldi come e quando vuoi, gli ETF sono preferibili.

Tassazione

La tassazione dei fondi pensione è agevolata, è inoltre possibile usufruire di deducibilità fino ad un massimo di 5.164,27 euro e non è prevista imposta di bollo.

Anche su questo argomento trovi sul blog un articolo specifico che spiega come funziona la tassazione e la deducibilità dei fondi pensione.

Gli ETF invece non hanno deducibilità e sono soggetti alla tassazione standard sui capital gain (12.5% sui titoli di stato europei e 26% sul resto).

Gli ETF, come qualsiasi altro investimento, paga annualmente lo 0,2% di imposta di bollo sul valore del patrimonio.

Rendimenti

Detto che nella finanza nessuno può garantire rendimenti certi, possiamo dire che tendenzialmente gli ETF (azionari) hanno rendimenti maggiori dei fondi pensione.

L’affermazione sopra ovviamente dipende da quale ETF si sceglie in quanto ne esistono migliaia, possono ad esempio essere obbligazionari o azionari, ad accumulo oppure a distribuzione ecc.

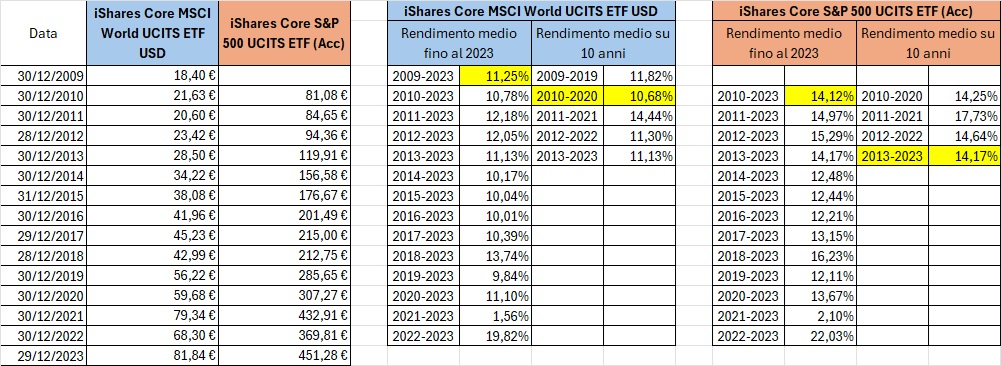

Per l’esempio prenderemo come riferimento un ETF che traccia l’indice azionario world market cap weighted ad accumulo (iShares Core S&P 500 UCITS ETF Acc) e un ETF che replica l’S&P 500 sempre ad accumulo (iShares Core MSCI World UCITS ETF USD).

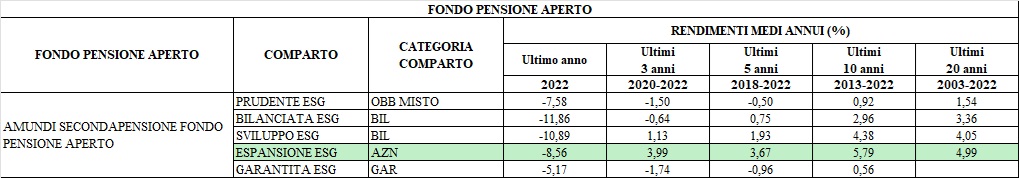

I fondi pensione sono strumenti meno performanti che hanno utilità diverse, esistono diversi comparti ove il più rischioso è quello azionario.

Il comparto “azionario”, contrariamente a quello che molti pensano, nella maggior parte dei fondi investe solo il 60/70% in azionario e il resto in obbligazionario (ultimamente però alcuni fondi pensione, soprattutto quelli aperti, arrivano anche al 100% di azioni).

Inoltre i fondi pensione devono pagare per legge ogni anno la tassazione sui rendimenti, questo li penalizza rispetto agli ETF ad accumulo che riescono a far lavorare in maniera più proficua l’interesse composto.

Ma alla fine è meglio investire in ETF oppure nel fondo pensione?

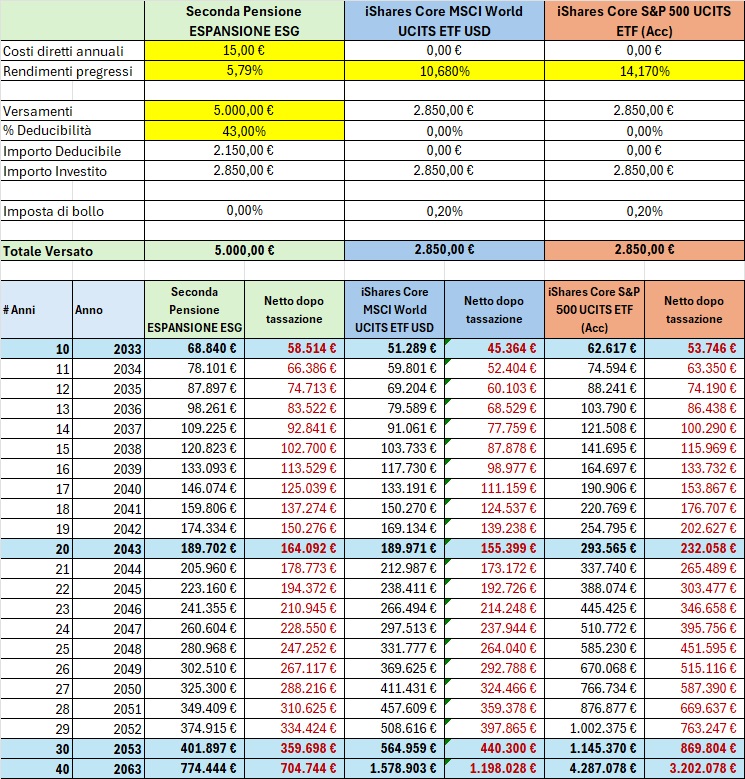

Per rispondere a questa domanda usiamo il foglio Excel che allego, e che puoi scaricare e personalizzare, che confronta i rendimenti nel tempo in base a dei rendimenti ipotetici derivati dal passato.

Nel fondo pensione puoi inserire la percentuale di deducibilità che rappresenta un importante parametro per confrontare i rendimenti.

La deducibilità varia a seconda della RAL percepita e per un lavoratore dipendente può variare dal 23% al 43%.

Ipotizzando ad esempio una deducibilità del 43%, a fronte di 5.000 euro versati nel fondo pensione, 2.150 euro possono essere dedotti.

Quindi nel confronto che ho fatto vedrete investiti negli ETF la somma pari al versamento meno l’importo deducibile, nell’esempio precedente 2.850 euro (5000 – 2150).

Come calcolare i rendimenti pregressi

Per calcolare i rendimenti pregressi degli ETF ho scaricato le quotazioni esistenti, se vuoi fare qualche prova puoi farlo tramite Yahoo Finance.

Mentre per i rendimenti del fondo pensione Amundi SecondaPensione Espansione ESG ho utilizzato i dati messi a disposizione dal sito COVIP.

In questo caso, non avendo per gli ETF 20 anni di dati, per il fondo pensione ho considerato il rendimento dal 2013 al 2022, però nel foglio Excel sei libero di cambiare la percentuale a tuo piacimento.

Nel lungo periodo è meglio investire in ETF

Premesso che i rendimenti del passato possono differire da quelli futuri, prendendo in esame i rendimenti di cui sopra è evidente come anche il banalissimo “iShares Core MSCI World UCITS ETF USD” abbia un rendimento molto più alto di quello di un fondo (quasi il doppio).

Addirittura l’indice iShares Core S&P 500 UCITS ETF (Acc) che replica l’S&P 500 è quasi il triplo.

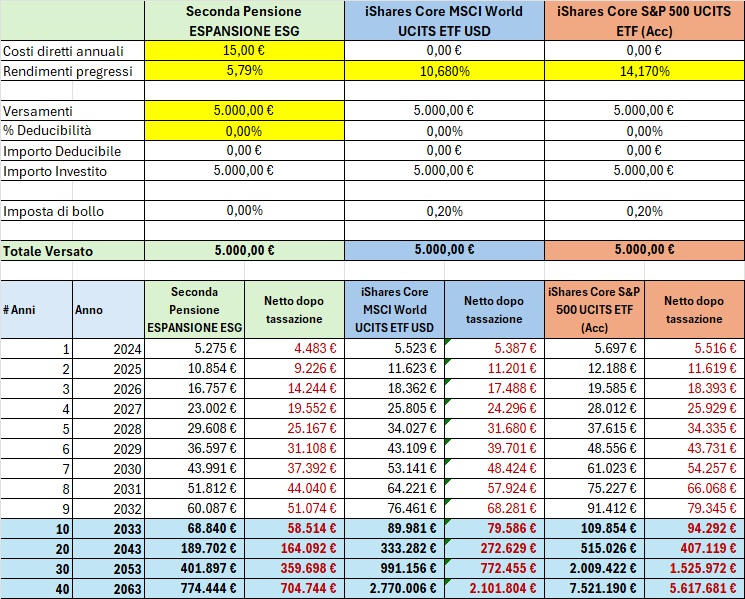

Esempio senza alcuna deducibilità sul fondo pensione

Senza considerare la deducibilità il confronto è impietoso.

In questo esempio considero di investire 5.000 euro e di non avere deducibilità (cosa improbabile se sei un lavoratore dipendente).

In questo esempio puoi notare come sugli ETF un tasso di interesse maggiore e il lavoro dell’interesse composto faccia “esplodere” il capitale sul lungo periodo.

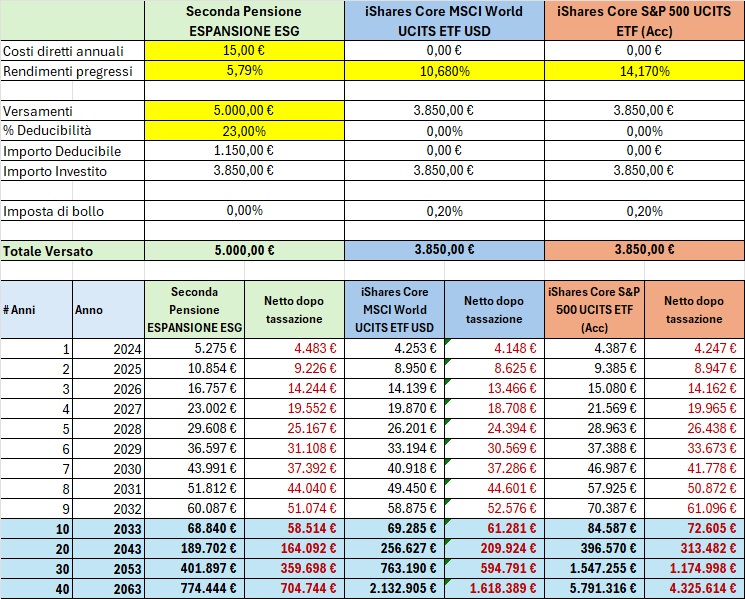

Deducibilità al 23%

In questo caso ipotizzo di avere la deducibilità minima al 23%.

Di conseguenza se nel fondo pensione verso 5.000 euro, ho una deducibilità pari a 1.150 euro, quindi di fatto “investo solo” 3.850 euro.

Per questa ragione considero di investire negli ETF solo 3.850 euro (e non 5.000 euro).

Con questi dati abbiamo che:

- iShares Core MSCI World UCITS ETF USD dopo 8 anni batte il fondo pensione.

- iShares Core S&P 500 UCITS ETF (Acc) già dopo 4 anni batte il fondo pensione.

Deducibilità al 43%

Questo è l’esempio nel quale in fondo pensione ha il vantaggio iniziale superiore.

In questo esempio ipotizzo di avere la deducibilità massima al 43% e quindi di investire negli ETF “solo” 2.850 euro (contro i 5.000 euro versati nel fondo pensione).

Impostando questi parametri abbiamo che:

- iShares Core MSCI World UCITS ETF USD dopo 23 anni batte il fondo pensione.

- iShares Core S&P 500 UCITS ETF (Acc) già dopo 13 anni batte il fondo pensione.

In conclusione sono meglio gli ETF o i fondi pensione?

In linea generale abbiamo visto che con una bassa deducibilità questi due ETF, basandoci sui rendimenti pregressi, riescono a battere in meno di 8 anni il fondo pensione.

Se invece hai uno stipendio alto e riesci a dedurre il 43% dei versamenti nel fondo, la scelta è più ardua e dipende dall’orizzonte temporale che hai davanti.

Considera comunque che, anche nel caso di deducibilità al 43%, un investimento su un ETF ad accumulo che replica l’indice S&P 500 compensa lo svantaggio in solo 13 anni stando ai rendimenti ipotizzati.

Destinare il TFR al fondo pensione è assolutamente vantaggioso rispetto a lasciarlo in azienda/INPS ma quando si tratta di fare investimento aggiuntivo, che esula dal TFR, è necessario fare considerazioni ulteriori.

Per il resto la scelta spetta a te, perchè solo tu conosci la tua situazione, le tue esigenze il tuo orizzonte temporale, quindi scarica il file Excel allegato con il quale potrai fare tutte le simulazioni che preferisci.

Anche per oggi ti saluto, se hai dubbi o suggerimenti lascia pure un commento o scrivimi un messaggio email, spero di rivederti presto su capitalmente, il tuo blog di finanza personale a porta di click.

Ricorda, come sempre, che l’articolo non rappresenta una sollecitazione all’investimento ma è una mia opinione basata su dati e studi condotti nel tempo.

1 Commento

Christian

10 mesi faCiao Stefano, come al solito articolo ben fatto e molto esauriente, personalmente non ipotizzerei meglio ETF o Fondo pensione, ma in un porfoglio ideale non possono mancare nessuno dei due (tanto piùse sei giovane), anzi direi che la deducibilità del fondo sarebbe da investire nell’ETF tipo PAC trentennale……