Bentornato su Capitalmente, se stai cercando di capire i pro e contro della strategia Life-cycle dei fondi pensione questo articolo è proprio quello che far te.

Abbiamo visto quali sono i comparti di un fondo pensione e capito per quale motivo il comparto garantito ha una resa così bassa, oggi campiamo come funziona la strategia Life-cycle dei fondi pensione.

In termini generici per Life-cycle si intende (fonte COVIP):

Piano di investimento a fini previdenziali che prevede meccanismi che consentono la graduale riduzione dell’esposizione al rischio finanziario all’aumentare dell’età dell’aderente.

Sulla carta sembra una cosa molto allettante, ma a mio avviso i pro e contro della strategia Life-cycle vanno considerati attentamente prima di decidere se attivarla.

Prima per di vedere i Pro e Contro della strategia Life-cycle dei fondi pensione, riassumiamo brevemente quali sono i comparti di un fondo pensione.

Quali sono i comparti di un fondo pensione

I fondi pensione offrono vari comparti di investimento, ciascuno con caratteristiche specifiche per diversi profili di rischio e orizzonti temporali.

Ecco una panoramica dei principali comparti:

- Comparto Garantito: Garantisce la restituzione del capitale versato grazie a una gestione prudente. Ideale per chi ha un orizzonte temporale breve (meno di cinque anni) e una bassa propensione al rischio.

- Comparto Obbligazionario: Focalizzato su titoli di debito come le obbligazioni, è adatto per investimenti a medio termine (cinque-dieci anni), offrendo stabilità dei rendimenti con un rischio moderato.

- Comparto Bilanciato: Combina investimenti in azioni e obbligazioni, bilanciando rischio e rendimento. Indicato per chi ha un orizzonte temporale medio-lungo e una propensione al rischio moderata.

- Comparto Azionario: Composto principalmente da azioni, è adatto a chi ha un orizzonte temporale lungo (oltre dieci anni) e una maggiore tolleranza al rischio. Offre potenzialmente rendimenti più elevati, ma con maggiore volatilità.

In cosa consiste la strategia Life-cycle

Ogni aderente ha la facoltà di cambiare comparto una volta all’anno al fine di modificare il suo profilo di rischio in base al contesto economico e alla sua età.

In questo ambito la strategia Life-cycle interviene per coloro che non hanno voglia, tempo e/o competenze per effettuare questa scelta.

La strategia Life-cycle è infatti un metodo di investimento che si adatta automaticamente all’età dell’investitore.

Questo approccio modifica il comparto la composizione del portafoglio nel tempo, riducendo gradualmente il rischio man mano che l’investitore si avvicina all’età pensionabile.

Come funziona la strategia Life-cycle

- Fase Iniziale: Nei primi anni di adesione, il portafoglio è orientato verso investimenti ad alto rischio, come le azioni, per massimizzare i rendimenti potenziali.

- Fase Intermedia: Con l’avvicinarsi del pensionamento, il portafoglio inizia a includere una maggiore percentuale di investimenti a rischio moderato.

- Fase Finale: Negli anni prossimi alla pensione, il portafoglio si sposta verso investimenti a basso rischio, come obbligazioni e strumenti di liquidità, per proteggere il capitale accumulato.

Quali sono i pro della strategia Life-cycle

- Riduzione del Rischio: Minimizza il rischio di perdite significative man mano che ci si avvicina alla pensione.

- Automatizzazione: Non richiede interventi attivi da parte dell’aderente, poiché gli aggiustamenti vengono effettuati automaticamente.

Quali sono i contro della strategia Life-cycle

- Flessibilità Limitata: La strategia Life Cycle segue un percorso predefinito di riduzione del rischio, che potrebbe non adattarsi perfettamente alle esigenze individuali e alle condizioni di mercato, richiedendo un approccio più flessibile.

- Dipendenza dalla Data di Pensionamento: Essendo strettamente legata alla data di pensionamento prevista, la strategia potrebbe non essere ottimale se l’investitore decide di ritirarsi prima o dopo rispetto alla data pianificata.

Ci sono regole fisse per la strategia Life-cycle dei fondi pensione?

La strategia Life Cycle nei fondi pensione non segue regole universali, ma ogni fondo pensione può adattare il proprio approccio di investimento in base alle proprie regole e obiettivi.

Tuttavia, esistono principi comuni che guidano questa strategia.

Questo implica anche che non tutti i fondi pensione offrono la strategia Life-cycle, in passato ti ho spiegato che io ho due fondi pensione attivi, il fondo pensione negoziale Fon.Te e il fondo pensione aperto SecondaPensione di Amundi, di questi due solo il secondo offre a strategia life-Cycle.

Un esempio di strategia Life-cycle

Per capire come funziona la strategia Life-cycle di Amundi SecondaPensione ho dovuto cercare un po’ in rete e alla fine ho trovato un PDF sul sito propensione.it.

Come definizione la strategia Life-cycle di SecondaPensione prevede trasferimenti automatici da comparti con rischio più elevato a quelli con rischio sempre più ridotto.

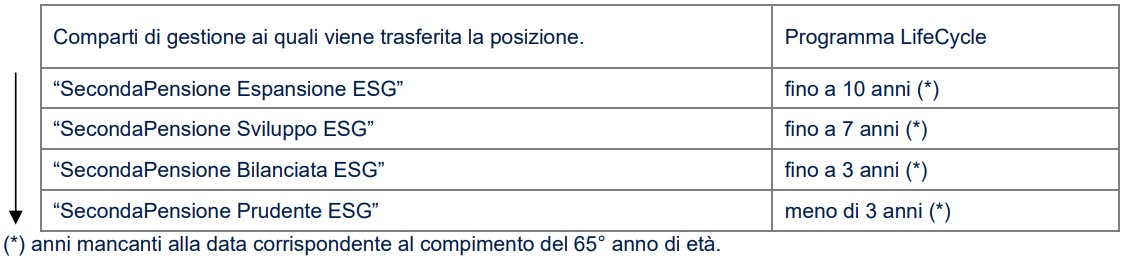

Il trasferimento avviene in funzione del tempo mancante rispetto alla data corrispondente al compimento del 65° anno di età dell’iscritto.

Le modalità di passaggio seguono quelle indicate nella tabella seguente:

Una simulazione della strategia

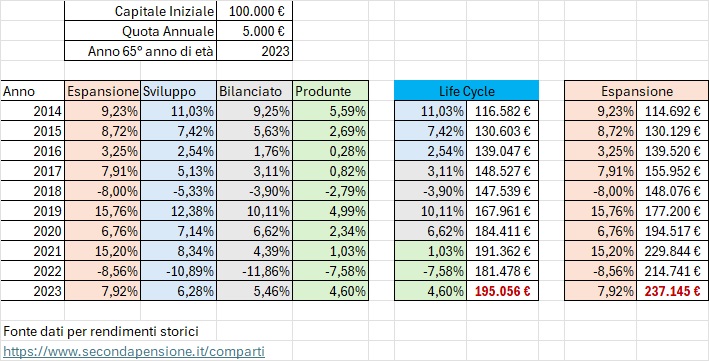

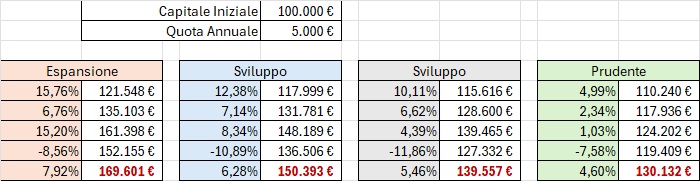

Mi sarebbe piaciuto fare un backtest su periodi di 20/30 anni ma purtroppo ho trovato i dati solo dal 2014 al 2023.

Purtroppo il backtest è poco rilevante visti i pochi dati a disposizione.

La mia idea della strategia Life-cycle dei fondi pensione

Personalmente credo che la strategia Life-cycle possa essere una buona alternativa per coloro che non vogliono saperne nulla, soprattutto la vedo indicata per coloro che altrimenti avrebbero scelto un comparto garantito o prudente.

Come al solito però, se una persona si tiene informata, la scelta migliore è quella di decidere in autonomia quando fare il cambio di comparto.

I dati di cui sopra sono limitati, puoi però notare come dopo una performance negativa i comparti con una maggiore quota azionaria generalmente hanno una ripresa più veloce.

Il programma Life-Cycle si limita ad applicare una regola, quindi se nel 2018 dovessero mancare 10 anni al 65° anno, il programma passerebbe in automatico dal comparto Espansione al comparto Sviluppo.

In questo caso però andrei a perdere 5 anni ove il comparto Espansione ha fatto molto meglio di tutti gli altri.

Con il senno di poi è molto facile decidere cosa fare ma personalmente non credo che mi affiderò alla strategia Life-cycle.

Meglio una scelta consapevole che una automatica

Preferisco essere io a decidere come e quando cambiare tra un comparto e l’altro.

Nel caso in dovessi incappare in un anno particolarmente negativo 4-5 anni di andare in pensione vorrà dire che rimarrò ancora nel comparto azionario in attesa che il mercato si riprenda.

Se la ripresa dovesse richiedere più tempo del previsto potrei anche decidere di attendere qualche anno in più del pensionamento prima di liquidare il fondo pensione.

Anche per oggi è tutto, se hai dubbi o suggerimenti lascia pure un commento sarò felice di risponderti, spero di rivederti presto su Capitalmente, il tuo blog di finanza personale a porta di click.

Ricordati, come sempre, che l’articolo non rappresenta una sollecitazione all’investimento ma è una mia opinione basata su dati e studi condotti nel tempo.