Bentornato su Capitalmente, vuoi investire in obbligazioni e vuoi sapere come funziona la strategia Bond Laddering?

Il Bond Laddering può essere tradotto in italiano in “Scala di obbligazioni” è una modalità di investimento che prevede di suddividere l’investimento obbligazionario in diverse scadenze.

Questa strategia verte proprio sul fatto di creare una scala di obbligazione, tramite il Bond Laddering puoi ridurre il rischio emittente e migliorare il tuo flusso di cassa.

In passato ti ho spiegato la differenza tra obbligazioni singole ed ETF obbligazionari, sappi che la strategia del Bond Laddering ha poco senso con ETF obbligazionari.

Vediamo ora nel dettaglio come funziona la strategia Bond Laddering.

Punti chiave della strategia Bond Laddering

La strategia Bond Laddering prevede:

- l’acquisto di obbligazioni con diverse date di scadenza all’interno del tuo portafoglio di investimenti.

- Diversificare gli investimenti riducendo il rischio emittente.

- Mediare nel tempo le variazioni dei tassi di interesse.

- Scaglionare le scadenze migliorando i tuoi flussi di cassa.

Considera di creare una scala di investimenti in cui ogni gradino rappresenta un’obbligazione che matura in un momento diverso.

Una volta che un’obbligazione matura, puoi reinvestire quel denaro in una nuova obbligazione, estendendo la tua scala verso l’alto.

Analogia tra Bond Laddering e una scala

Ladder in inglese significa scala e spesso si usa questa analogia per spiegare il funzionamento della strategia Bond Laddering

I pioli della scala

Dividendo l’importo che desideri investire per il numero di anni della scala, determinerai il numero di obbligazioni (pioli) nel portafoglio.

Più pioli ci sono, più diversificato sarà il tuo portafoglio e minore sarà il rischio legato alla singola obbligazione.

Altezza della scala

La distanza tra i pioli è determinata dall’intervallo tra le scadenze delle obbligazioni, che può variare da pochi mesi a diversi anni.

Una scala più lunga tende ad avere un rendimento medio più alto poiché, salvo in periodi di alta inflazione e alti tassi di interessi, alle lunghe scadenze generalmente corrispondono rendimenti più alti.

Tuttavia una scala più alta e con una maggiore durata complessiva comporta una minore facilità di accesso ai fondi.

Al contrario ridurre la distanza tra i pioli diminuisce il rendimento medio, ma migliora l’accesso al denaro.

Materiale della scala

Come le scale reali, le scale obbligazionarie possono essere costruite con vari materiali.

Un modo diretto per ridurre il rischio è diversificare tra gli emittenti come diverse società e stati e tra prodotti finanziari.

Obbligazioni, titoli di Stato, Certificati di deposito possono tutti essere utilizzati per creare la scala, ognuno con i propri vantaggi e svantaggi.

Ricorda che è fondamentale che i prodotti scelti non siano “callable” cioè richiamabili dall’emittente, perché significherebbe privare la scala di qualche piolo.

Un esempio pratico della strategia Bond Leddering

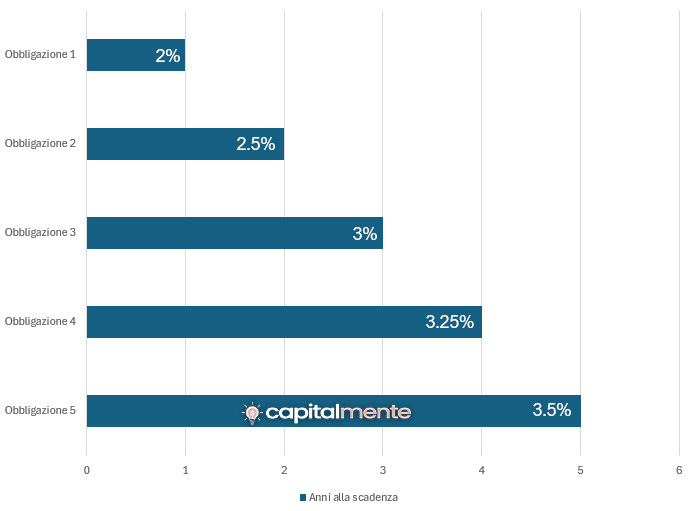

Se ad esempio ho 20.000 euro e voglio realizzare una scala di obbligazioni con 5 pioli della durata di 5 anni, ipotizzando questi interessi assolutamente inventati, potrei avere questa situazione.

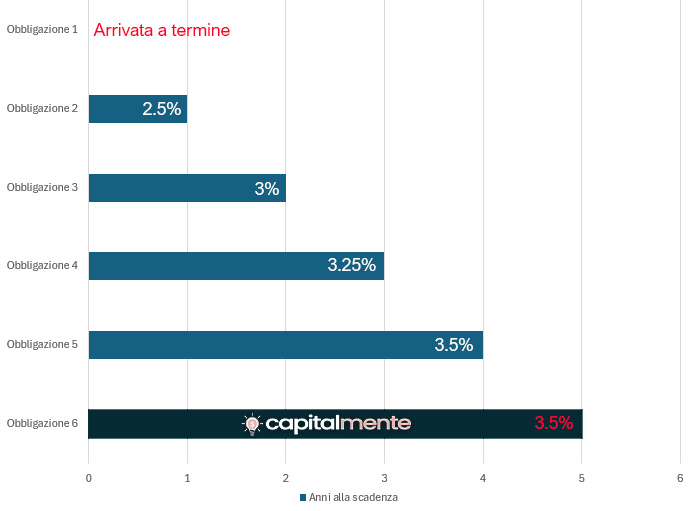

Dopo un anno, quando la prima obbligazione è giunta a scadenza, ipotizzo di comprarne un’altra con durata residua a 5 anni per ripristinare la durata complessiva della scaletta.

In questo esempio, assolutamente inventato, ipotizzo che il rendimento della nuova obbligazione sia in linea con l’ultima da 5 anni che avevo acquistato un anno prima.

Gli ETF Obbligazionari come alternativa al Bond Laddering

Un’alternativa alla strategia Bond Laddering sono gli ETF obbligazionari, se non li conosci ti rimando all’articolo di confronto con le obbligazioni normali.

Sono strumenti che garantiscono una grande diversificazione, massima trasparenze e liquidità e che non hanno scadenza.

Il fatto di non avere scadenza li mette per certi versi sullo stesso piano di una strategia Bond Laddering con obbligazioni singole.

Con gli ETF obbligazionari quindi non avete tutto lo sbattimento al Bond Laddering ma dovete stare attenti alla questione legata alla scadenza.

Se vi servono soldi per spese previste e prevedibili, con la strategia Bond Laddering sapete esattamente che capitale vi verrà restituito alla scadenza, mentre con un ETF obbligazionario il capitale dipende dall’andamento dei tassi di interesse e quindi non è certo.

Ti ricordo che quando i tassi di interesse salgono il valore delle obbligazioni scende e viceversa.

Qualche considerazione finale sulla strategia Bond Laddering

Ora che sai come funziona la strategia Bond Laddering puoi decidere se applicarla o meno.

Personalmente credo che acquistare obbligazioni singole sia la scelta migliore per le spese previste o prevedibili perché a scadenza hai la certezza del capitale.

Gli ETF obbligazionari sono più indicati se non hai bisogno nell’immediato di soldi e, in caso di ETF obbligazionari ad accumulazione, riescono anche a sfruttare meglio l’effetto dell’interesse composto.

I due strumenti però non sono esclusivi, ad esempio un investitore può creare una scaletta di obbligazioni per le spese prevedibili e mettere il restante investirlo in ETF obbligazionari.

Non c’è una regola precisa che si applica ad ogni investitore perché la decisione è influenzata dai tuoi obiettivi, dal capitale a disposizione, dal momento di mercato ecc ecc.

Ti ricordo che l’obiettivo degli articoli di questo blog è permetterti di capire temi di finanza personale per fare scelte più consapevoli.

Anche per oggi è tutto, se hai dubbi o suggerimenti lascia pure un commento sarò felice di risponderti, spero di rivederti presto su Capitalmente, il tuo blog di finanza personale a porta di click.

Ricordati, come sempre, che l’articolo non rappresenta una sollecitazione all’investimento ma è una mia opinione basata su dati e studi condotti nel tempo.