Bentornato su capitalmente, il tuo blog di finanza personale, dopo averti spiegato cosa sono le obbligazioni, oggi voglio parlarti di come cambia il valore di un’obbligazione al variare dei tassi di interesse.

Ti ricordo che un’obbligazione è essenzialmente un “prestito” che un investitore fa a un’entità, che può essere un governo o un’azienda. Quando acquisti un’obbligazione, stai prestando denaro all’emittente. In cambio, l’emittente ti promette di restituirti il tuo denaro, più un po’ di interesse, in una data futura specificata.

Se da un lato è vero che a scadenza riavrai il tuo capitale, devi ricordare che nel corso del tempo il valore di un’obbligazione può cambiare e quindi, se sei costretto a venderla, potresti avere un capitale diverso da quello che avresti a scadenza.

Puoi sempre verificare su internet il valore di un’obbligazione, a patto che sia quotata, in questo articolo ti mostrerò come calcolare il valore e troverai alla fine il foglio Excel utilizzato.

Cosa influenza il valore di un’obbligazione

Ma come e perché cambia il valore di un’obbligazione al variare dei tassi di interesse? I fattori principali sono due:

- Effetto dei tassi di interesse: Immagina di avere un vecchio buono del tesoro che paga l’1% di interesse. Se il governo emette nuovi buoni che pagano il 2% di interesse, il tuo vecchio buono non sembrerà più così attraente, giusto? Quindi, per renderlo competitivo, il prezzo del tuo vecchio buono deve diminuire. Questo è esattamente ciò che accade nel mercato delle obbligazioni quando i tassi di interesse salgono.

- Fiducia nell’emittente: Abbiamo appena detto che un’obbligazione è un prestito che fai a un’azienda o a un governo. Il valore dell’obbligazione può variare in base alla percezione che ha il mercato della solidità dell’ente che ha emesso l’obbligazione. Se ad esempio compri un’obbligazione della “società XY” e questa società attraversa problemi di liquidità con il rischio di non poter rimborsare il debito, il valore dell’obbligazione calerà.

La relazione inversa delle obbligazioni con i tassi di interesse

Abbiamo visto che il valore di un’obbligazione varia al variare dei tassi di interesse a causa di una relazione inversa tra i tassi e il prezzo delle obbligazioni.

-

- Se i tassi d’interesse salgono, il valore di mercato dei titoli scende.

- Se i tassi d’interesse scendono, il valore di mercato dei titoli sale.

Il valore nominale delle obbligazioni

Faccio una piccola premessa, ti sarai accorto che il valore nominale attribuito alle obbligazioni, in fase di emissione, è pari a 100, questo è dovuto a ragioni storiche e pratiche.

Assegnare un valore nominale di 100 semplifica i calcoli e la comunicazione tra gli investitori e le istituzioni finanziarie.

Nel passato, quando le obbligazioni venivano emesse su carta fisica, il valore nominale di 100 era comune. Questa tradizione si è mantenuta anche con l’avvento delle transazioni elettroniche.

Le formule per calcolare il valore di un’obbligazione

Le obbligazioni sono indicate per investimenti nel breve/medio periodo, nonostante questo ci sono persone che provano a speculare anche sulle obbligazioni scommettendo sulla diminuzione dei tassi di interesse.

Ad esempio a fine 2023 sembrava certa una diminuzione dei tassi di interesse, il mercato “scontava” (stimava) fino a 5-6 tagli dei tassi in virtù del fatto che l’inflazione stava calando.

Come abbiamo detto prima il valore di un’obbligazione è inversamente proporzionale ai tassi di interesse, quindi se i tassi scendono il valore delle obbligazioni crescono.

In virtù di questo molti investitori si sono riempiti di obbligazioni in attesa di rivenderle da lì a poco dopo il taglio dei tassi.

Abbiamo visto invece che le cose sono andate diversamente, al momento di tagli non ne sono stati fatti (probabilmente ne verrà fatto uno dalla BCE in questi giorni) e le aspettative dei mercati ora “scontano” al massimo uno o due tagli per la BCE e un solo taglio per la FED per il 2024.

Usare Excel per capire come cambia il valore di un’obbligazione al variare dei tassi di interesse

Come ti dico sempre non sono un matematico e alcune formule finanziarie possono risultare anche molto indigeste, però nel 2024 abbiamo tutti uno strumento potentissimo tra le mani che ci aiuta.

Le formule di Excel che ti mostrerò sono:

- PREZZO

- REND

- VAN.X

- TIR.X

Ti ricordo nuovamente che alla fine dell’articolo avrai la possibilità di scaricare il foglio Excel con gli esempi e le formule cosicché tu possa fare tutte le simulazioni che vuoi.

Obbligazione a tasso fisso

In questo caso si usano le formule PREZZO e REND:

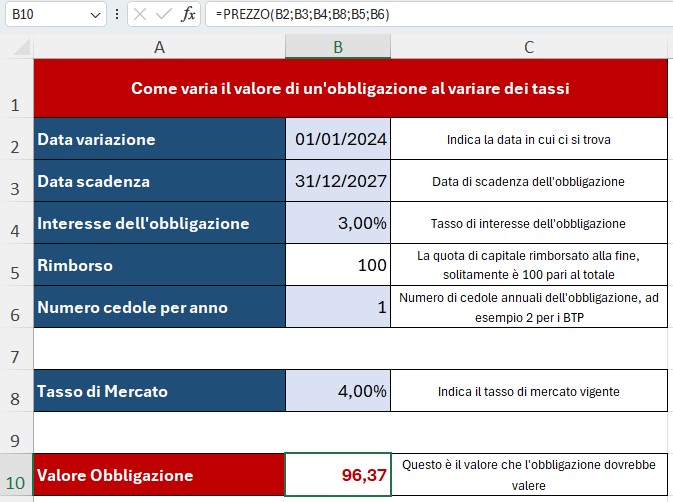

- PREZZO: viene utilizzata per calcolare il prezzo di un titolo che paga un interesse periodico fisso, come un’obbligazione. La funzione PREZZO prende in considerazione vari fattori come il tasso di rendimento annuale, il valore nominale, il tasso di cedola, il numero di periodi fino alla scadenza, ecc. (vedi supporto Microsoft per maggiori info)

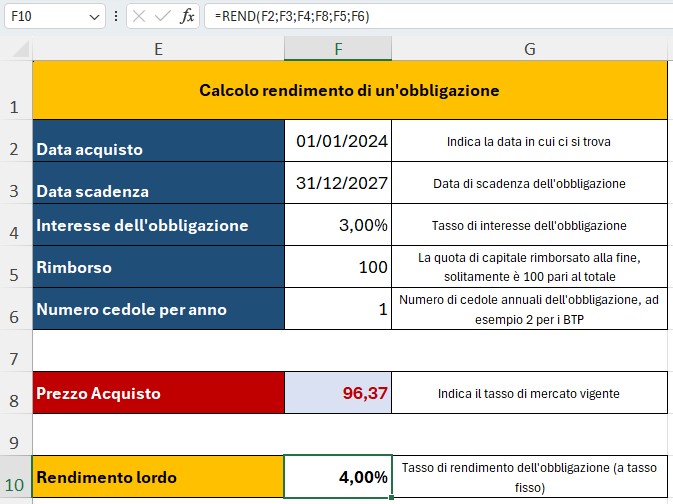

- REND: è una funzione finanziaria che viene utilizzata per calcolare il rendimento di un titolo che frutta interessi periodici fissi.

Come funziona la funzione PREZZO

La prima funzione la puoi usare per determinare il prezzo di un’obbligazione al variare dei tassi di interesse.

In questo esempio ipotizzo un’obbligazione della durata di 4 anni con tasso di interesse al 3%.

Ipotizzando un dato tasso di mercato, nell’esempio sotto del 4%, la formula PREZZO ti dice che l’obbligazione dovrebbe costare 96.37.

Come funziona la funzione REND

La seconda funzione la puoi usare per capire il rendimento di un’obbligazione comprata ad un prezzo diverso dal valore nominale di 100.

In questo caso vediamo come, la stessa obbligazione se comprata ad un prezzo di 96.37 con un interesse di 3%, a scadenza ci darà un rendimento lordo del 4%.

Obbligazione a tasso variabile

Nel caso di flussi non regolari dovuti ad esempio a tassi variabili oppure opzioni step-up, come il BTP Valore emesso pochi mesi fa, si usano le formule VAN.X e TIR.X:

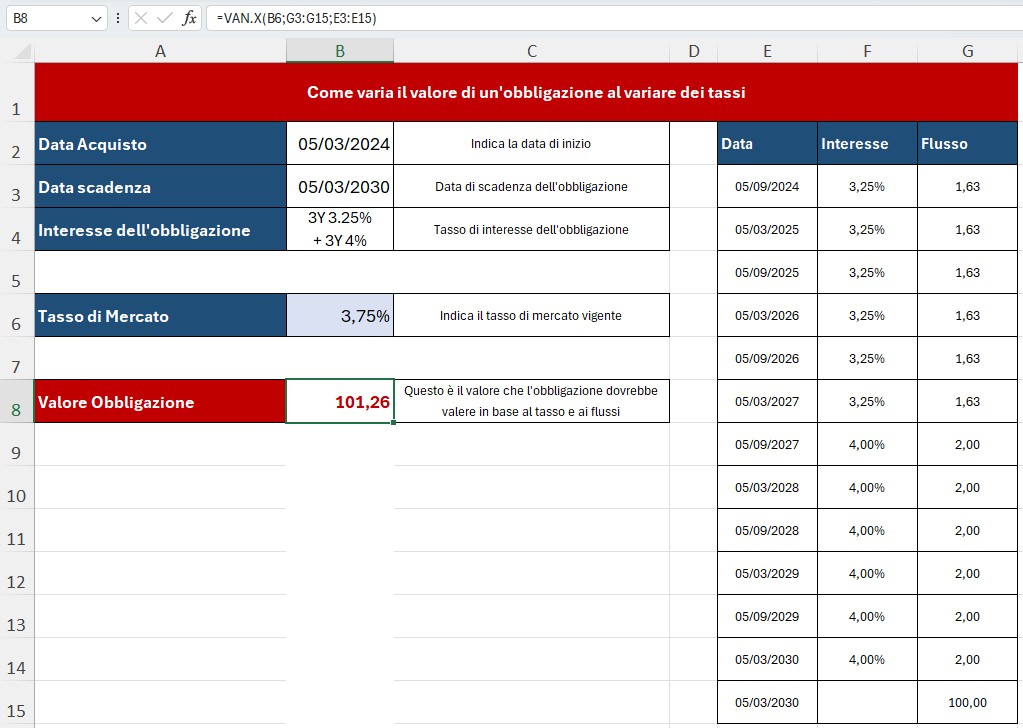

- VAN.X: è una funzione che ti aiuta a capire quanto vale un investimento nel tempo, considerando i flussi di cassa che potrebbero non essere regolari.

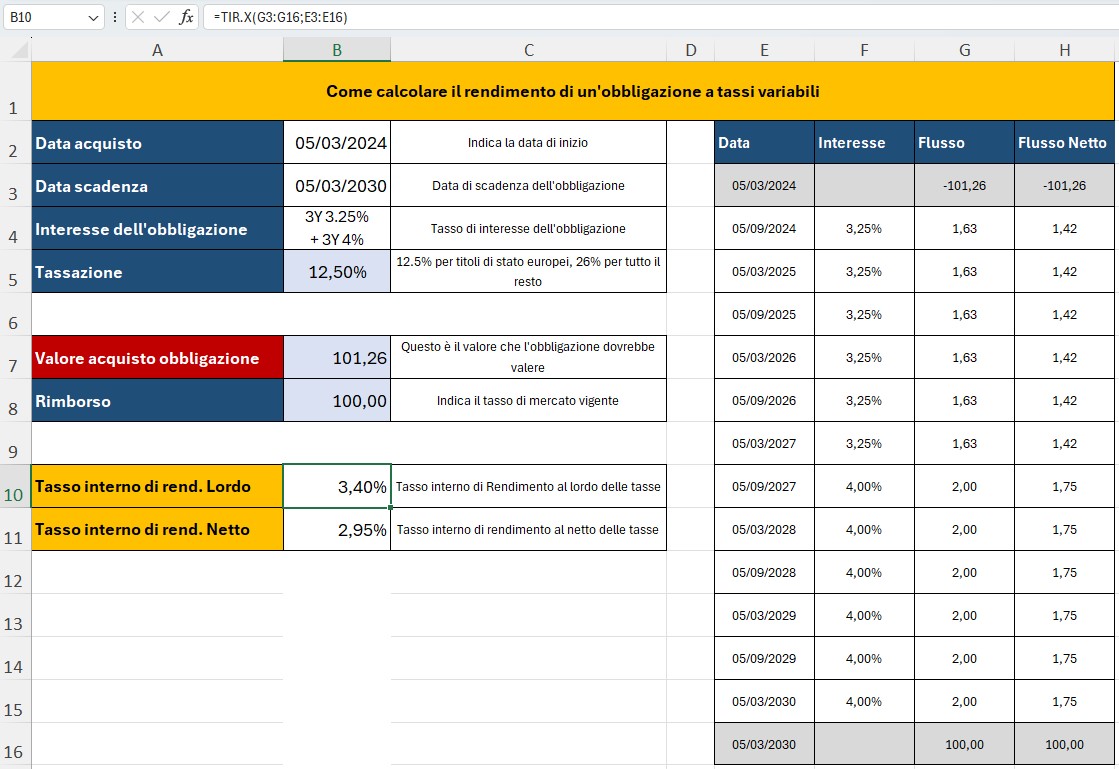

- TIR.X: ti aiuta a capire quanto profitto stai facendo da un investimento, considerando i flussi di cassa che potrebbero non essere regolari.

Come funziona la funzione VAN.X

Questa funzione permette di calcolare il variare del prezzo di un’obbligazione che ha tassi variabili.

Per farlo è necessario indicare il tasso di mercato corrente e i flussi generati dall’obbligazione, indicando alla fine anche il rimborso.

Come funziona la funzione TIR.X

Questa funzione, dati dei flussi, permette di calcolare il tasso interno di rendimento di cui parlerò approfonditamente in un prossimo articolo.

In questo caso, oltre ai flussi indicati nell’esempio precedente, devi indicare anche il versamento iniziale con segno meno.

Perché serve capire come cambia il valore di un’obbligazione al variare dei tassi di interesse

Le formule di cui sopra ti aiutano a capire come i tassi di interesse influenzano i valori delle obbligazioni, per semplicità ti lascio il link al file Excel usato per queste simulazioni.

Mi raccomando ricorda che il tasso di interesse non è l’unico fattore ad influenzare il valore di un’obbligazione ma è fondamentale considerare anche variazioni di rating e solvibilità dell’ente emittente.

Le obbligazioni sono un argomento vasto e complesso, più di quello che molti credono, ne avevo già parlato nella guida completa sulle obbligazioni ma in futuro tornerò a parlarne.

Anche per oggi ti saluto, se hai dubbi o suggerimenti lascia pure un commento o scrivimi un messaggio email, spero di rivederti presto su capitalmente, il tuo blog di finanza personale a porta di click.

Ricorda, come sempre, che l’articolo non rappresenta una sollecitazione all’investimento ma è una mia opinione basata su dati e studi condotti nel tempo.