Bentornato su Capitalmente, sai che gli ETF sono ottimi strumenti per l’investitore retail ma come scegliere il miglior ETF?

In questo articolo ti mostrerò quali sono gli aspetti più importanti da considerare per la scelta di un ETF.

In primo luogo la scelta di un ETF è influenzata dal tuo obiettivo di investimento e sicuramente dipende dalla diversificazione che vuoi dare al tuo portafoglio.

Un portafoglio di investimenti deve essere ben diversificato e avere asset tra loro poco correlati (o addirittura correlati negativamente).

Una volta che hai scelto l’indice che ti interessa ci sono alcuni importanti fattori da considerare, vediamo quindi come scegliere il miglior ETF in basse alle tue esigenze.

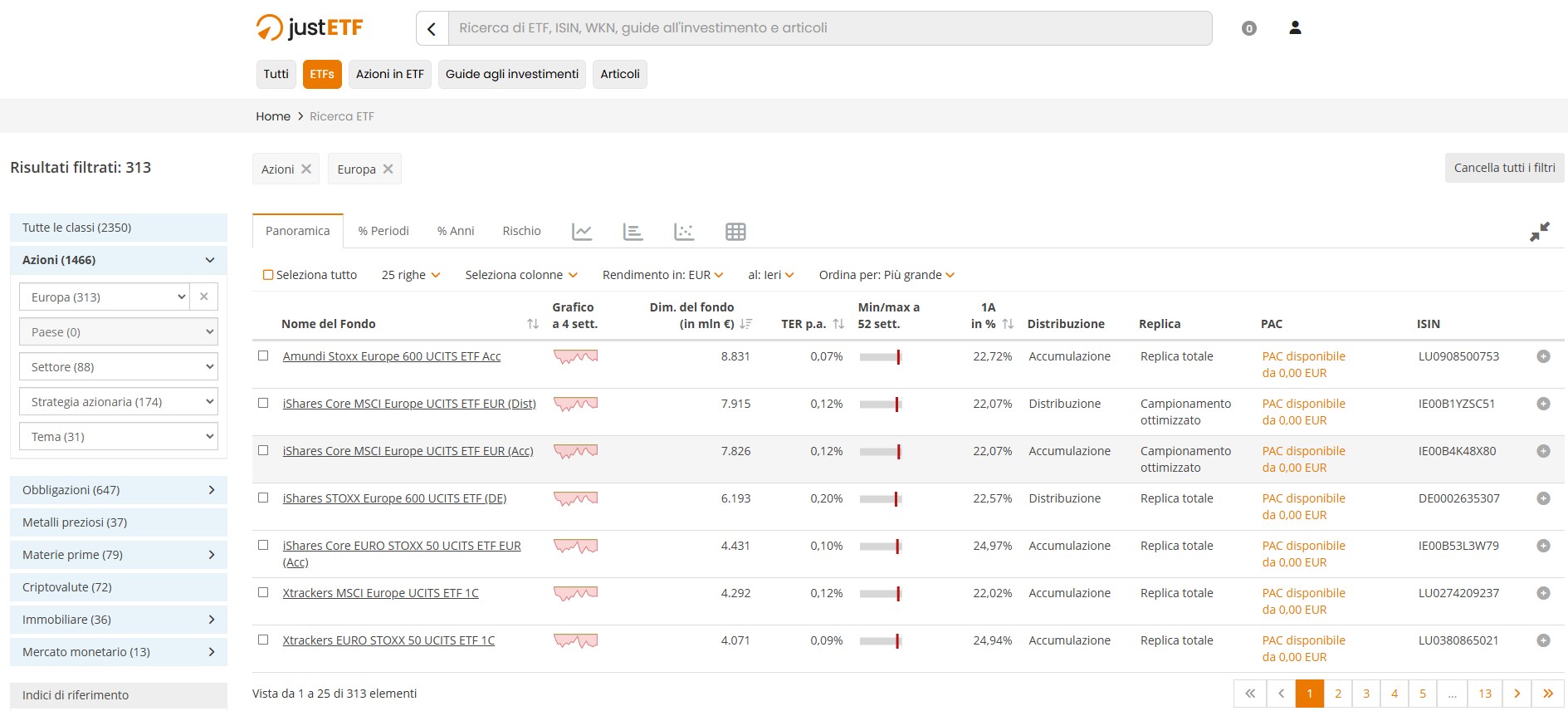

Per fare il nostro esercizio ipotizziamo di dover selezionare un ETF azionario sull’Europa e per farlo useremo justETF

Capitalizzazione / Dimensione

Valutare la capitalizzazione o la dimensione di un ETF è importante per diversi motivi.

Come ho avuto modo di scrivere in un recente articolo, anche gli ETF sono soggetti a delisting, per evitare di incorrere in questo inconveniente è importante evitare ETF con una bassa capitalizzazione che potrebbero essere chiusi dal gestore.

Gli ETF con una maggiore capitalizzazione tendono ad avere una liquidità superiore, rendendo più facile l’acquisto e la vendita delle quote senza influenzare troppo il prezzo.

Inoltre, questi ETF spesso presentano un spread bid-ask minore, riducendo così i costi di transazione.

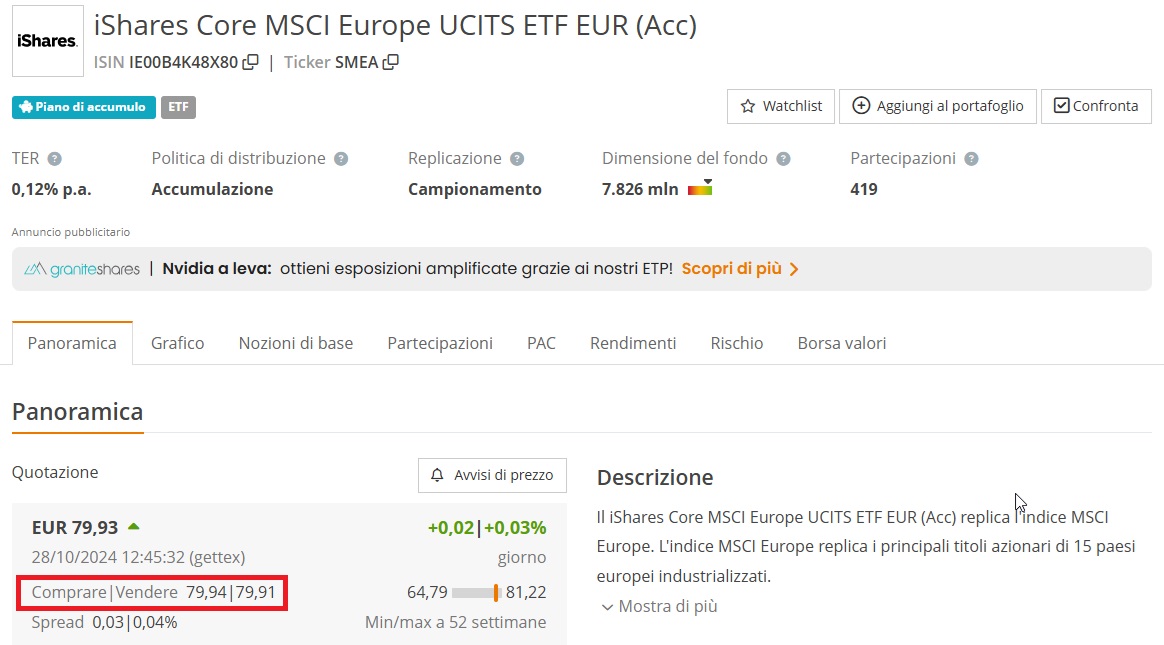

Spread bid-ask

Lo spread bid-ask è la differenza tra il prezzo massimo che un compratore è disposto a pagare per un asset e il prezzo minimo che un venditore è disposto ad accettare.

Questa differenza, detta spread, riflette la liquidità dell’ETF.

Uno spread basso indica un ETF con molta attività di trading e generalmente costi di transazione più bassi, mentre uno spread ampio può suggerire minore liquidità e costi più elevati.

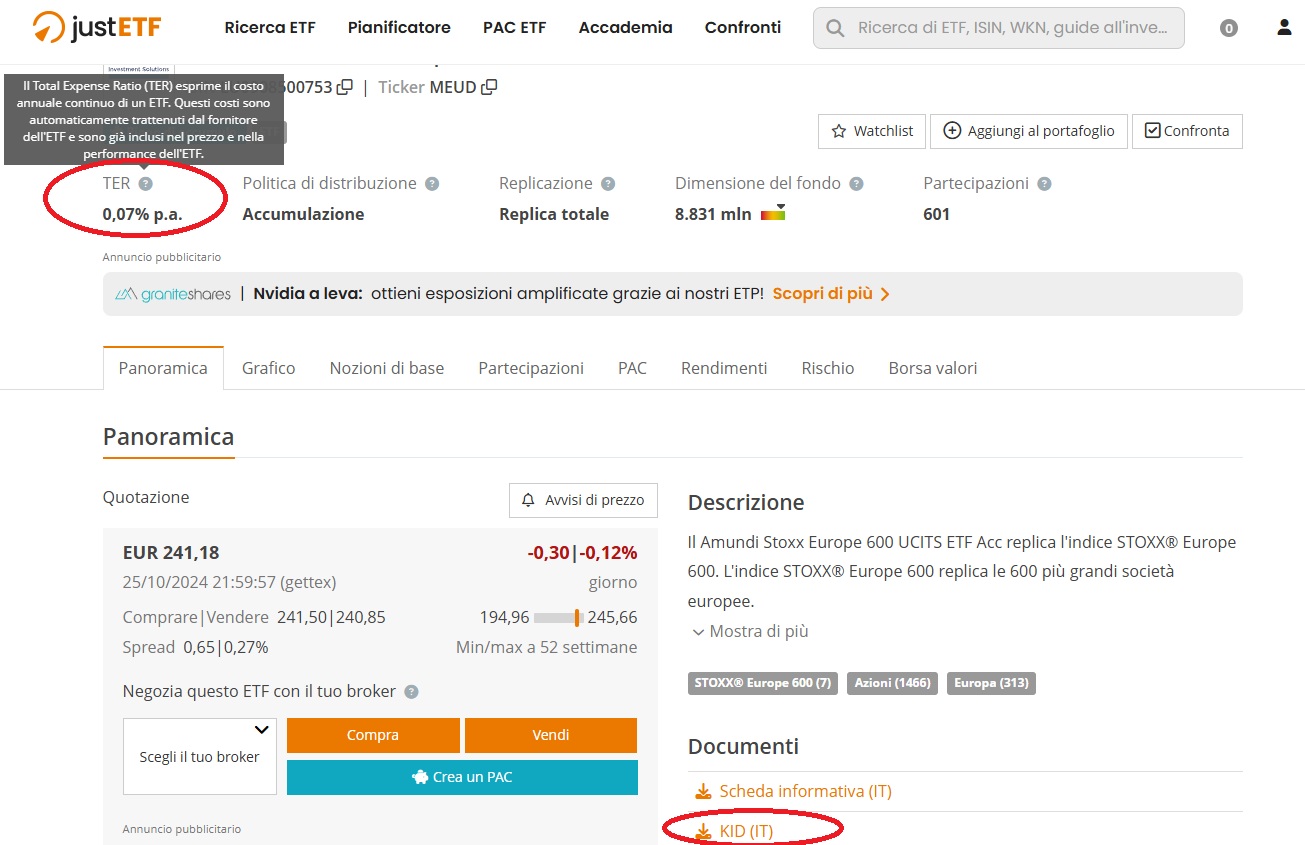

TER (Total Expense Ratio)

Il TER, acronimo di Total Expense Ratio, viene utilizzato per indicare i costi totali associati alla gestione di un fondo di investimento, come un ETF o un fondo comune di investimento a gestione attiva.

Le spese annuali ricorrenti del fondo vengono espresse in percentuale attraverso questo indicatore.

Queste spese includono costi di gestione, commissioni della banca depositaria, diritti di licenza e costi di distribuzione.

Come ti ho dimostrato nel confronto tra ETF e fondi comuni a gestione attiva, l’importanza del TER risiede nel suo impatto diretto sui rendimenti netti dell’investimento: costi più elevati ridurranno i guadagni complessivi del fondo.

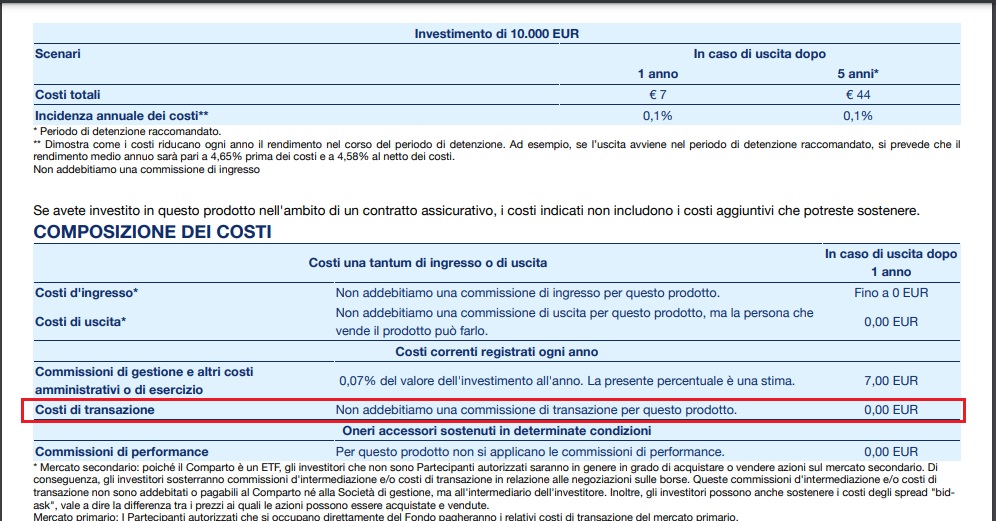

Tuttavia, va notato che non tutti i costi possibili, come le commissioni di transazione o i costi di swap per gli ETF a replica sintetica, sono coperti dal TER.

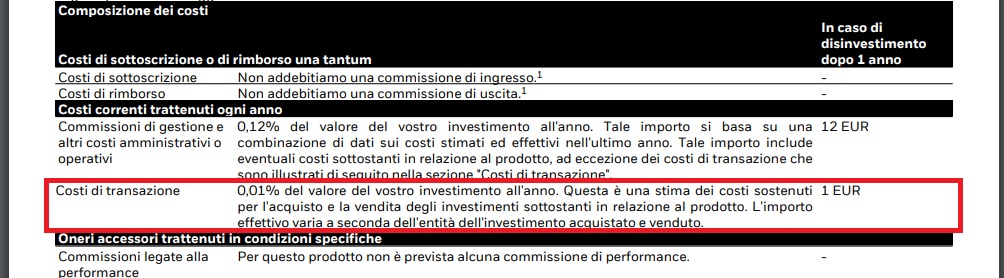

E’ quindi buona norma andare sempre ad analizzare anche il KID dello strumento finanziario che state valutando.

Nell’esempio di cui sopra notiamo che il primo ETF non prevede i costi di transazione mentre il secondo li stima a 0,01% all’anno.

NB: Non fidatevi ciecamente dei TER indicati sui siti internet ma andate a verificarli sul KID dell’ETF o ancora meglio sul sito dell’emittente.

Distribuzione ETF

Gli ETF possono distribuire i loro proventi principalmente in due modi: tramite distribuzione o accumulazione.

Gli ETF a distribuzione pagano periodicamente i dividendi agli investitori, derivanti dagli interessi e dai guadagni realizzati dagli strumenti finanziari detenuti dall’ETF.

Questo tipo di ETF è ideale se vuoi un flusso di reddito regolare, devi però considerare che ogni volta pagherai le tasse sui dividendi che l’ETF distribuisce.

Gli ETF ad accumulazione reinvestono automaticamente i dividendi e gli altri proventi nel fondo, aumentando così il valore dell’ETF che crescerà più velocemente.

Se vuoi far crescere il tuo capitale nel lungo termine sfruttando l’effetto dell’interesse composto la modalità ad accumulazione è da preferire.

Tipo di Replica

Ho trattato approfonditamente questo tema nell’articolo “Quali sono le modalità di replica degli ETF” quindi non mi dilungherò troppo su questo tema.

Questo parametro indica come l’ETF cerca di replicare il suo indice di riferimento e in generale possiamo avere:

- Replica fisica integrale: L’ETF possiede tutti i titoli dell’indice nella stessa proporzione.

- Replica fisa parziale: L’ETF detiene solo una selezione dei titoli dell’indice, scelti per rappresentare l’intero indice.

- Replica sintetica: L’ETF utilizza contratti derivati (swap) per ottenere la performance dell’indice senza possedere fisicamente i titoli.

Tracking Error

Il tracking error di un ETF rappresenta la differenza tra il rendimento dell’ETF e quello del suo indice di riferimento.

In poche parole misura quanto l’ETF si discosta dalla performance dell’indice che cerca di replicare.

Alcuni ETF lo dichiarano espressamente nel KID:

![]()

Altri invece non lo indicano espressamente ma riportano la differenza dei rendimenti tra l’indice di riferimento e l’ETF.

![]()

Come vedete l’ETF può “sbagliare” sia in positivo che in negativo, motivo per voi a mio avviso il tracking error non è uno dei parametri fondamentali da osservare.

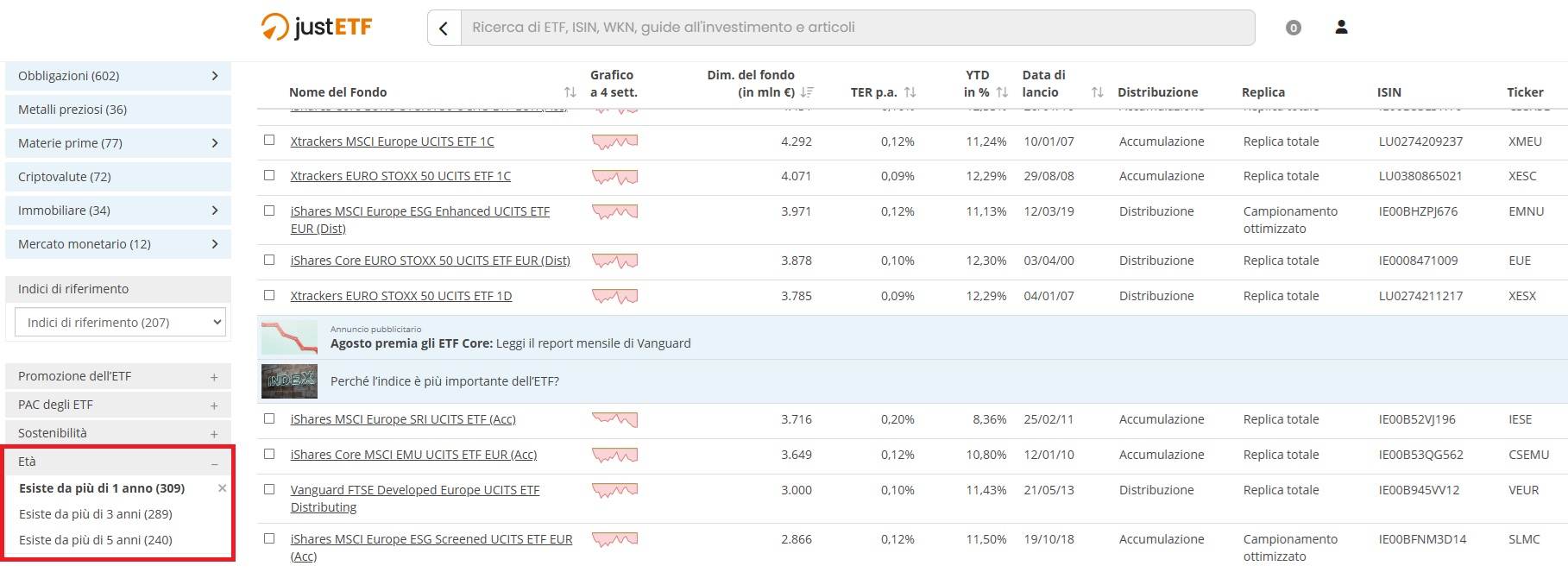

Età di un ETF (data di lancio)

Questo parametro può arricchire e completare la valutazione del capitalizzazione/dimensione di un ETF.

L’età di un ETF è importante perché un fondo con una lunga storia operativa tende ad essere più stabile e affidabile.

Inoltre, gli ETF più vecchi spesso hanno un volume di scambi e una liquidità maggiori, offrendo più dati per analizzare la performance storica e potenzialmente costi di gestione più bassi.

Su justETF è possibile filtrare gli ETF in base alla loro età.

I miei consigli su come scegliere il miglior ETF

Come vedi non è difficile scegliere il miglior ETF che soddisfi le tue esigenze.

Più che focalizzarti sulla scelta del miglior ETF devi prima investire del tempo nella definizione di una corretta asset allocation che si sposi con le tue esigenze e il tuo profilo di rischio.

Non appena avrai definito la tua asset allocation potrai comporre il tuo portafoglio suddividendo i tuoi soldi tra i vari gli asset.

Per la parte legata all’azionario gli ETF sono strumenti sicuramente da preferire ai fondi comuni di investimento oppure alle singole azioni (a meno che tu non sia un trader di professione ma a quel punto mi chiedo cosa ci fasi su questo blog?!?!)

Più che la scelta di un ETF in sé decidi accuratamente quali indici vuoi replicare nel tuo portafoglio.

Potresti ad esempio avere in portafoglio un unico ETF che replica l’indice globale oppure decidere di suddividere il portafoglio su più ETF ponderando accuratamente il peso da dare ai vari mercati/indici.

Una volta che avrei deciso questi aspetti potrai scegliere gli ETF da acquistare seguendo i consigli che trovi sopra.

Anche per oggi è tutto, se hai dubbi o suggerimenti lascia pure un commento sarò felice di risponderti, spero di rivederti presto su Capitalmente, il tuo blog di finanza personale a porta di click.

Ricordati, come sempre, che l’articolo non rappresenta una sollecitazione all’investimento ma è una mia opinione basata su dati e studi condotti nel tempo.