Bentornato su Capitalmente, il tuo blog di finanza personale. Se mi hai seguito fin dall’inizio saprai che abbiamo parlato di come strutturare un portafoglio di investimento e di quali sono i migliori strumenti per investire sul lungo temine, oggi voglio analizzare se conviene veramente investire in modalità PAC (Piano di Accumulo del Capitale).

Il dubbio se conviene veramente investire in modalità PAC sorge nel caso tu abbia una grossa cifra da investire, ad esempio se hai ricevuto una grossa cifra in eredità o in seguito alla vendita di un immobile.

Se invece non hai grossi capitali a disposizione ma devi investire ogni mese quello che riesci a risparmiare, il PAC è sicuramente la modalità giusta di investimento che ti permette, tra le altre cose, di mediare il prezzo nel tempo.

Per questo articolo ho preparato un file Excel con il quale tu stesso potrai scoprire se conviene veramente investire in modalità PAC, ma come al solito, prima di arrivare alla risposta finale, creiamo un po’ di contesto.

Cosa significa investire con modalità PAC

Investire tramite un Piano di Accumulo del Capitale (PAC), in inglese Dollar Cost Averaging (DCA), implica effettuare investimenti periodici e costanti nel tempo.

Invece di investire una somma di denaro in un’unica soluzione, in gergo PIC (Piano di Investimento di Capitale), l’investimento viene suddiviso in rate regolari, come mensili o trimestrali.

Questa strategia è particolarmente utile per chi desidera investire gradualmente e minimizzare i rischi associati alla volatilità del mercato.

Le differenze tra PAC e PIC

Le differenze principali tra il Piano di Accumulo del Capitale (PAC) e il Piano di Investimento del Capitale (PIC) riguardano le modalità di investimento:

PAC (Piano di Accumulo del Capitale)

- Investimenti periodici: Gli investimenti vengono effettuati a intervalli regolari, come mensili o trimestrali.

- Riduzione del rischio: Distribuendo gli investimenti nel tempo, si attenua l’impatto delle fluttuazioni di mercato.

- Accessibilità: Consente di iniziare a investire anche con somme modeste.

PIC (Piano di Investimento del Capitale)

- Investimento unico: L’intera somma di denaro viene investita in un’unica soluzione.

- Potenziale di rendimento: Può essere vantaggioso in mercati in crescita, poiché l’intero importo è esposto ai potenziali guadagni fin dall’inizio.

- Rischio maggiore: L’investimento in un’unica soluzione può essere più rischioso, soprattutto se effettuato in un momento di mercato sfavorevole.

Vantaggi e Svantaggi

- PAC: Offre maggiore stabilità e riduce il rischio emotivo, tendenzialmente riduce i rischi di perdite ma anche i guadagni.

- PIC: Può generare rendimenti più elevati in mercati favorevoli, ma comporta un rischio maggiore e richiede una maggiore disponibilità di capitale iniziale.

Facciamo qualche backtest

Avendo ricevuto una cospicua somma di denaro in ereditò, anche io e mia moglie ci siamo interrogati più volte su questo aspetto, se investire la somma in modalità PAC o PIC.

Per capire cosa fare ho fatto qualche simulazione partendo da alcuni dati passati, alcuni dal 1990 altri da periodi successivi.

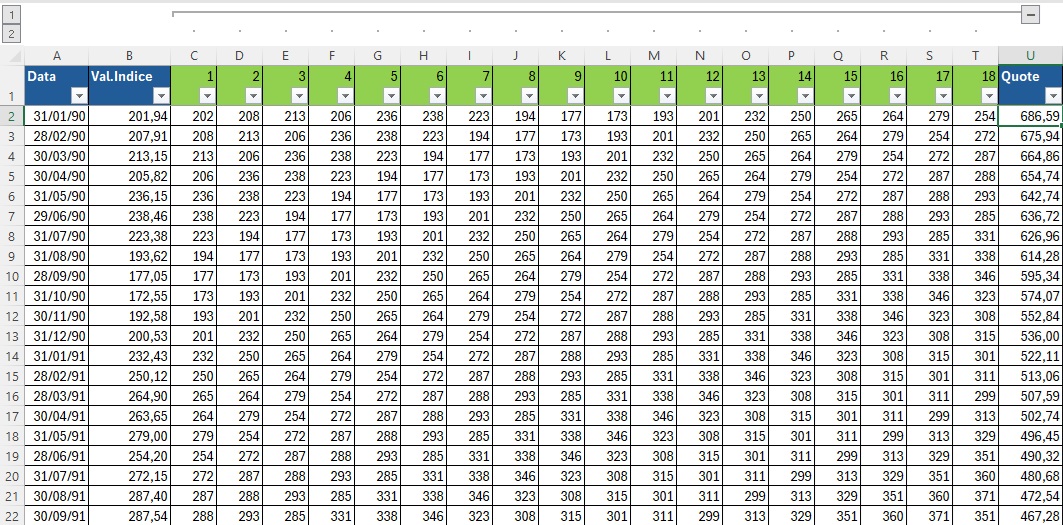

In queste simulazioni ho utilizzato l’ultima valutazione del mese e ho ipotizzato di “spalmare” l’investimento di 18 mesi, un periodo che ho ritenuto sufficientemente lungo per ridurre il rischio di repentini crolli di mercato.

Per le mie analisi ho usato:

- Indice S&P 500 (dati dal 1990)

- Indice S&P 500 pesato in EURO (dati dal 1990)

- Indice Nasdaq (dati dal 1990)

- ETF iShares Core MSCI World UCITS (dati dal 2009)

- ETC Invesco Physical Gold A (dati dal 2014)

- Bitcoin (dati dal 2015)

Nel foglio Excel che allego “Conviene veramente investire in modalità PAC – Simulazioni“, troverei tutte le simulazioni.

In questo articolo, analizzerò solo il Nasdaq, un indice molto volatile che mi ha sempre affascinato e nel quale ho investito una piccola parte del capitale a disposizione.

Analizziamo PAC e PIC sul Nasdaq negli ultimi 34 anni

Avendo ipotizzato di dividere l’investimento in 18 “rate” me le sono calcolate spostandomi di mese in mese al mese successivo.

Questo permette di avere tante simulazioni con le diverse date di entrata e i successivi 18 mesi.

A questo punto, per ogni data, ho calcolato il suo rendimento in 18 mesi:

- Per il PAC ho considerato l’andamento dei 18 mesi successivi

- per il PIC ho semplicemente diviso il capitale per la quotazione del primo mese, moltiplicando il risultato per quella dell’ultimo mese.

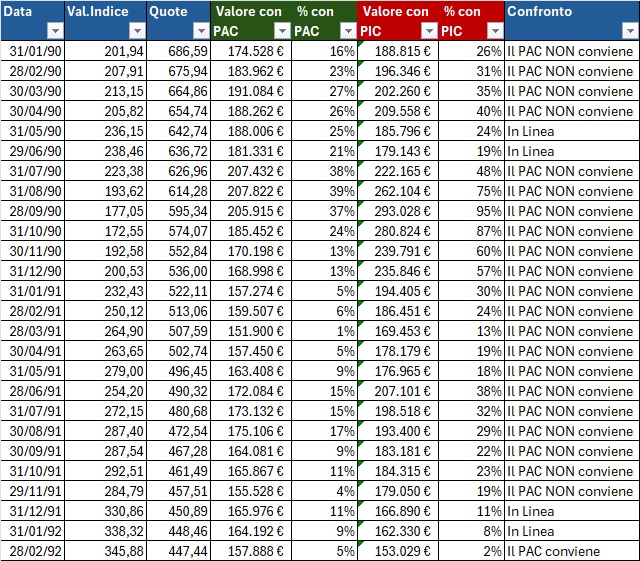

Sulla base di questi dati ho quindi fatto qualche tabella/grafico di sintesi.

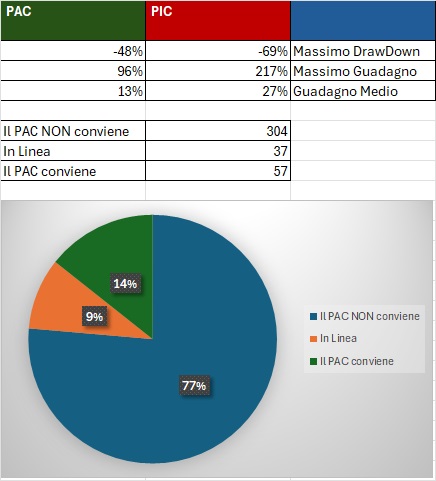

Da questo dati si evince come nella maggior parte dei casi un investimento in modalità PIC conviene di più, infatti solo nel 14% dei casi un investimento con PAC performa meglio.

Si vede però anche che, se da un lato il PAC riduce i guadagni massimi (96% Vs 217%), dall’altro lato riduce anche le perdite (-48% Vs – 69%).

E’ difficile mandare giù un mancato guadagno di oltre 100 punti percentuale, d’altro canto però tollererò meglio una perdita massima inferiore.

In questa simulazione, nella peggiore delle ipotesi, se il 28/04/2000 avessi investito sul Nasdaq 150.000 €, dopo 18 mesi avrei avuto:

- 78.682 € (-48%) se investiti con PAC

- 46.448 € (-69%) se investiti con PIC

Il capitale si sarebbe poi rivalutato negli anni successivi (dopo molti anni) ma sfido chiunque a rimanere sereno in una situazione del genere.

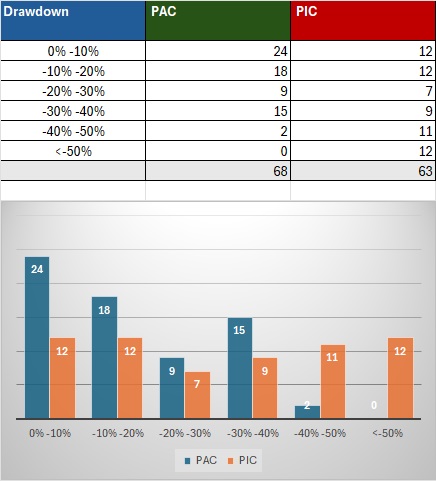

Il grafico di cui sopra mostra quante volte le due modalità (PAC e PIC) hanno portato ad un risultato negativo, si nota che il PAC è negativo più spesso del PIC (68 volte Vs 63), ma in modalità molto più contenuta.

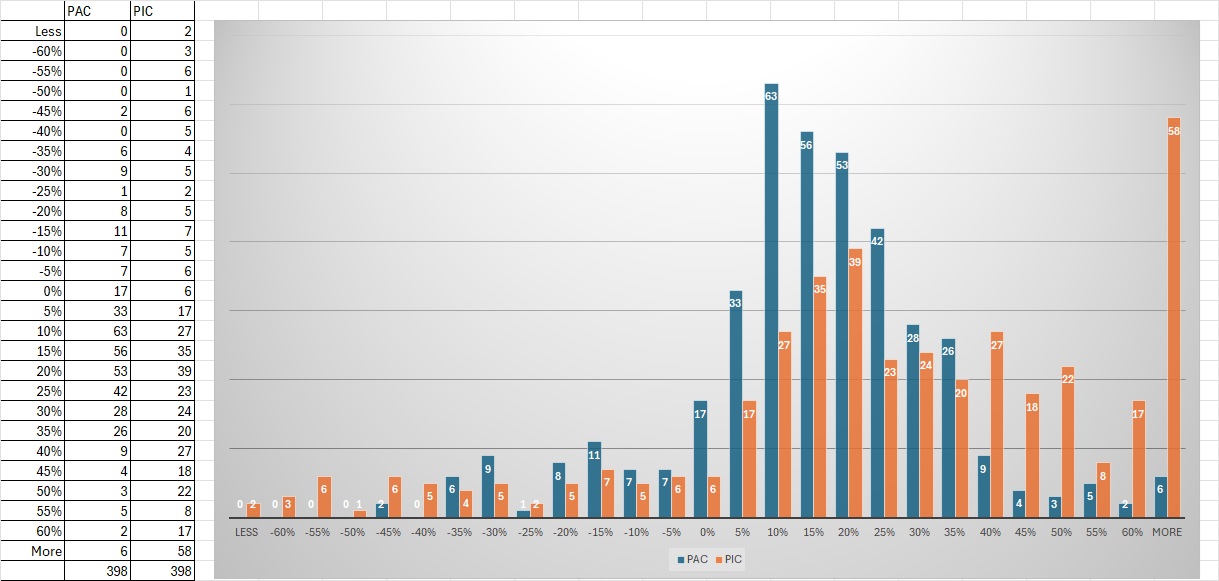

Infine riporto l’istogramma completo con i vari rendimenti.

Qui puoi notare come il PAC concentri di più i rendimenti nei valori centrali riducendo quindi le perdite peggiori ma anche i guadagni migliori.

Nel foglio Excel che allego troverai anche le altre simulazioni, se hai suggerimenti fammi sapere nei commenti.

Quindi conviene veramente investire in modalità PAC?

Come si vede da questa simulazione su dati passati, che ricordo non prevedono il futuro ma danno un’idea di ciò che è successo, si vede come il PAC svolga la sua funzione di ridurre il rischio ma al contempo riduce anche i possibili guadagni.

La scelta di investire in modalità PAC o PIC dipende anche dalla tua attitudine al rischio, dal momento di mercato in corso (bull o bear market), dai rendimenti delle obbligazioni e da altri fattori.

Io ad esempio ho dovuto scegliere cosa fare in un momento in cui i mercati azionari erano vicini ai massimi e le obbligazioni davano buoni rendimenti. Ho preferito scegliere la modalità PAC su 18 mesi, consapevole che avrei ridotto perdite e guadagni in favore di una maggiore tranquillità personale.

Per altro, con il senno di poi, sarebbe stato meglio investirli tutti in un’unica soluzione ma questo nessuno poteva saperlo e come dice un detto:

Con i “se” e con i “ma” la storia non si fà

Mi ero comunque ripromesso che avrei approfittato di eventuali cali repentini per entrare con il resto del capitale in modalità PIC abbandonando la modalità PAC ma per il momento non ho dovuto/potuto farlo.

Comprare quando il mercato scendere è come comprare a “sconto” se l’obiettivo è rimanere investito per un lungo periodo di tempo. Quindi l’importante è non vendere nei momenti difficili ma anzi usare quei momenti per aumentare l’investimento se si ha la possibilità di farlo.

Anche per oggi è tutto, se avete dubbi o suggerimenti lasciate pure un commento, spero di rivedervi presto su Capitalmente, il vostro blog di finanza personale a porta di click.

Ricordatevi, come sempre, che l’articolo non rappresenta una sollecitazione all’investimento ma è una mia opinione basata su dati e studi condotti nel tempo.