Bentornato su capitalmente, ora che hai capito perchè devi investire e gestire i tuoi risparmi vorresti smettere di lavorare e andare in pensione prima? Per farlo puoi abbracciare la filosofia FIRE (Financial Independence, Retire Early), ma cosa significa andare in FIRE?

“Andare in FIRE” significa adottare un approccio di vita e una strategia finanziaria che mirano a raggiungere l’indipendenza finanziaria e la possibilità di ritirarsi dal lavoro a tempo pieno in età precoce.

Questo è realizzato attraverso una combinazione di risparmio aggressivo, investimenti oculati e una gestione attenta delle spese.

Quando decidi di investire e risparmiare devi avere un obiettivo, questo ti permette di “tenere la barra dritta” nei momenti negativi al fine di raggiungere questo obiettivo.

Gli obiettivi possono essere più di uno ma devono essere specifici, non basta dire “voglio diventare ricco” oppure “voglio guadagnare dei soldi”.

Un obiettivo potrebbe essere quello di lasciare una grande eredità ai tuoi figli, oppure di poter andare in pensione anticipata e goderti la vita, per l’appunto andare in FIRE.

Continua a leggere perché alla fine troverai in allegato il file Excel che ho usato per le simulazioni, potrai scaricarlo e fare tutte le prove che vorrai.

Ma torniamo a noi e scopriamo cosa significa andare in FIRE!

Cosa significa andare in FIRE

Quando una persona “ambisce ad andare in FIRE”, sta essenzialmente cercando di creare un reddito passivo o un patrimonio netto sufficientemente grande da coprire le sue spese di vita senza la necessità di un lavoro a tempo pieno.

L’obiettivo è accumulare abbastanza risorse finanziarie per avere la libertà di scegliere come, quando, dove e se lavorare.

È importante notare che “andare in FIRE” non significa necessariamente smettere di lavorare completamente.

Molti che raggiungono l’indipendenza finanziaria scelgono di continuare a lavorare in qualche modo, ma con la libertà di perseguire passioni, hobby o interessi che potrebbero non essere stati possibili mentre erano vincolati a un lavoro a tempo pieno.

In sostanza, “andare in FIRE” è uno stile di vita che pone l’accento sulla libertà finanziaria e sulla qualità della vita piuttosto che sulla carriera tradizionale e sul ritiro in età avanzata.

In cosa consiste il modello FIRE?

Il concetto di FIRE si riferisce a un approccio strategico alla gestione delle finanze personali che si basa su tre pilastri:

- Programmazione finanziaria: Questo implica una pianificazione finanziaria accurata e strategica.

- Controllo delle spese: Questo richiede un monitoraggio e una gestione attenta delle spese personali.

- Ottimizzazione delle entrate: Questo comporta la gestione e l’ottimizzazione delle fonti di reddito.

I tipi movimenti FIRE

Esistono diversi tipi di FIRE a seconda dello stile di vita che si vuole perseguire, i principali tipi di FIRE sono:

- Fat FIRE: Questa variante prevede un accumulo significativo di capitale per mantenere uno stile di vita confortevole durante la pensione. Richiede un reddito elevato e una strategia di risparmio e investimento aggressiva.

- Lean FIRE: Questa variante si concentra sulla minimizzazione delle spese per permettere un ritiro precoce con un capitale limitato. Richiede uno stile di vita frugale nel quale le spese vengono tagliate il più possibile.

- Barista FRE: Questa variante combina un lavoro a tempo parziale con le entrate da investimenti per godere di più tempo libero e uno stile di vita più agiato. La cosa chiave qui è la scelta e la libertà. Investendo costantemente, potresti scegliere di lasciare un ambiente di lavoro tossico alla ricerca di un lavoro che ti entusiasma di più, magari part-time, come ad esempio diventare barista, da cui il nome.

- Coast FIRE: è un approccio al movimento FIRE che prevede di raggiungere un obiettivo di investimento specifico, dopodiché non è più necessario risparmiare o investire attivamente. Gli investimenti esistenti dovrebbero crescere autonomamente per fornire un reddito sufficiente in pensione. Questo permette una maggiore flessibilità e libertà nel presente

- Slow FI: Le persone che perseguono Slow FI potrebbero andare in pensione presto o potrebbero andare in pensione all’età tradizionale della pensione. L’obiettivo finale è la piena indipendenza finanziaria, ma l’attenzione è posta sul rendere il “viaggio” il più piacevole possibile trovando un equilibrio tra lo spendere per godersi il presente e l’investire sul futuro.

Gli ultimi 3 tipi sono molto simili ma con sfumature diverse, la base comune del movimento FIRE è comunque quella di risparmiare/investire per godersi gli anni migliori della nostra vita.

Quanto serve per andare in FIRE?

Si possono trovare alcune regole generiche relativamente al capitale che serve avere per poter andare in FIRE come ad esempio:

- Regola del 4%: in pratica dovresti spendere al massimo il 4% del tuo capitale (quindi il capitale deve essere almeno 25 volte la spesa annuale).

- Regola del 28: è più conservativa della precedente, in questo caso il capitale deve essere almeno 28 volte la spesa annuale (quindi dovresti spendere in un anno non oltre il 3,57% del tuo capitale).

Queste sono però solo regole generali, molto dipende dal tasso di interesse che riuscirai ad avere, dal tasso di inflazione, dai tuoi anni ma anche da come si susseguiranno i rendimenti dei tuoi investimenti.

Ricorda che puoi stimare l’interesse medio annuo, ad esempio al 6% come nelle simulazioni sotto, ma non puoi conoscere la successione dei rendimenti annui che avrai.

Un 6% di media infatti sarà il risultato di rendimenti annuali molto diversi tra loro come +12.5%, -20, +6% +2, -30.5% ecc.

Va poi considerato, per noi italiani, l’effetto della pensione statale che in America non è prevista. In Italia infatti viene comunque riconosciuta una pensione minima o un assegno sociale, che vanno considerati per stimare se e come andare in FIRE.

Qualche simulazione per capire se e come andare in FIRE

Nel foglio Excel che allego e che puoi usare per fare le simulazioni potete inserire:

- Età FIRE: in pratica quando vorresti smettere di lavorare.

- Capitale: è la somma che andrai ad investire (qui non dovete considera la liquidità per le spese di tutti i giorni e il fondo di emergenza)

- Interesse netto: serve per stimare quanto si rivaluterà il vostro capitale

- Inflazione: più è alta e più si riduce il vostro potere di acquisto, se oggi spendo 24.000 all’anno, con un’inflazione al 3% l’anno prossimo dovrò spendere 24.720 € per fare le stesse cose.

- Bollo: è l’imposta di bollo sugli investimento che ogni anno riduce il tuo capitale

- Spesa: la stima delle tue spese mensili/annuali che sarà poi soggetta ad inflazione.

- Pensione: quanto percepirete dalla pensione statale (se avete un fondo pensione potete aggiungerlo qui) rivalutata ogni anno in base all’inflazione.

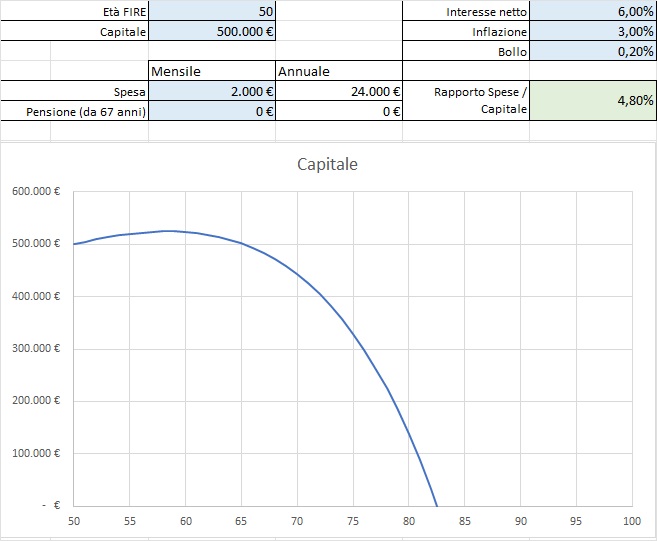

Simulazione FIRE a 50 anni senza pensione

Come vedi in questo scenario a circa 82 anni ti troveresti senza un soldo, quindi direi che non è una soluzione percorribile.

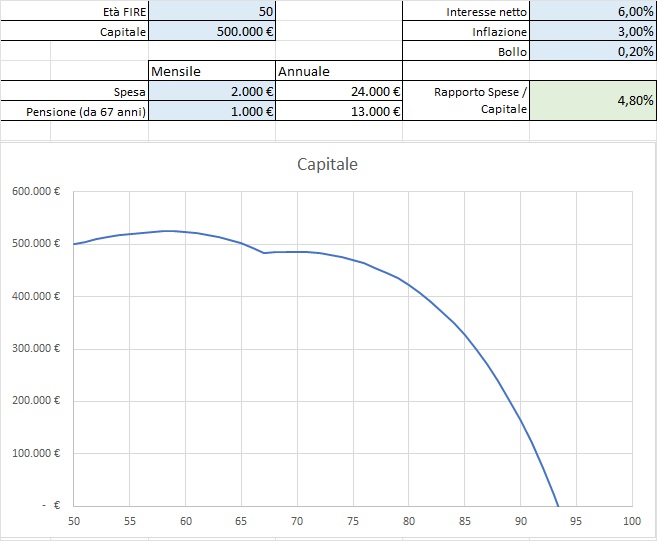

Simulazione FIRE a 50 anni con pensione di 1.000 euro

In questo caso i soldi dovrebbero finire verso 94 anni, un’età decisamente più avanzata ma che non ti tutela se avrai una vita da centenario.

Potete generare infiniti scenari come quelli sopra utilizzando il file Excel di simulazione che allego.

Conclusioni finali sul FIRE

La filosofia FIRE sposa diversi concetti base dalla finanza personale come:

- Minimizzare le spese

- Massimizzare i guadagni

- Investire i risparmi sul lungo termine

Personalmente la filosofia FIRE mi piace molto ma ad oggi, avendo una famiglia numerosa e un capitale a disposizione limitato, è per me un obiettivo che richiede tempo, quindi per adesso DEVO LAVORARE ANCORA!

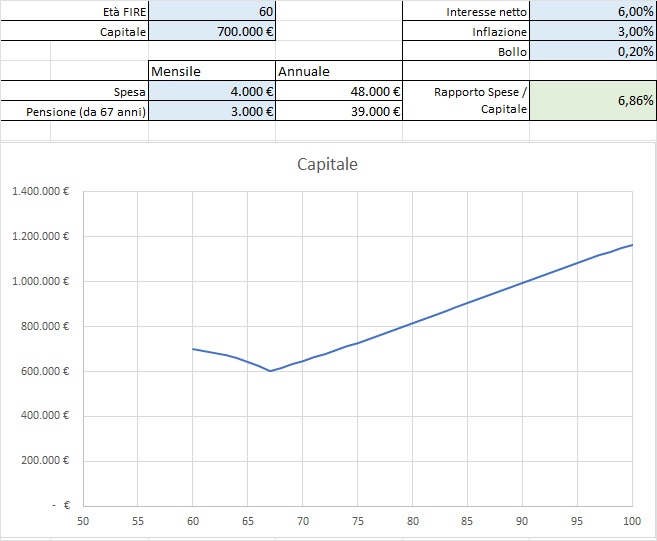

Siccome per investire è necessario avere un obiettivo, il mio obiettivo, molto ottimistico, è quello di andare in pensione a 60 anni e di lasciare ai miei figli un’eredità importante.

Ho quindi 12 anni di tempo per realizzare questo scenario (totalmente inventato).

Dopo aver condiviso con te il mio obiettivo ti lascio sperando che l’articolo ti sia piaciuto e che ti stimoli in questo viaggio sulla finanza personale.

Anche per oggi è tutto, se avete dubbi o suggerimenti lasciate pure un commento, spero di rivedervi presto su capitalmente, il vostro blog di finanza personale a porta di click.

Ricordatevi, come sempre, che l’articolo non rappresenta una sollecitazione all’investimento ma è una mia opinione basata su dati e studi condotti nel tempo.