Bentornato su capitalmente, se sei arrivato fin qua probabilmente vorrai capire cosa sono questi ETF monetari che replicano i tassi overnight e quando ha senso investirci.

Negli articoli precedenti abbiamo visto come strutturare un portafoglio di investimenti e abbiamo parlato di ETF, oggi vediamo cosa sono questi particolari ETF monetari e come replicano i tassi overnight.

Per prima cosa diciamo che gli ETF monetari sono indicati per gestire il fondo di emergenza o per investimenti di breve termine nel caso tu voglia rimanere “liquido” evitando però di far morire i soldi sul conto corrente.

Gli ETF monetari possono essere un’alternativa ai conti deposito o alle obbligazioni di breve scadenza, come i BOT, sono particolarmente interessanti in questo periodo nei quali i tassi di interesse sono vicini al 4%.

Cosa sono i prestiti overnight

I prestiti overnight sono transazioni finanziarie tra banche o istituzioni finanziarie, in cui una banca presta la sua liquidità in eccesso a un’altra per un periodo molto breve, tipicamente da un giorno all’altro.

Il tasso di interesse applicato a questi prestiti, noto come “Tasso Overnight”, è il costo del prestito per la durata di una notte. Questi prestiti vengono effettuati e liquidati, per la maggior parte, nello stesso giorno lavorativo, e vengono rimborsati il giorno lavorativo successivo .

Il valore del Tasso Overnight è direttamente influenzato dalle decisioni dell’Eurotower in materia di politica monetaria.

Per ben 8 anni, dal 2014 a metà 2022, questo tasso è stato negativo (-0.50%) e un investimento in ETF Monetari avrebbe rappresentato una perdita certa per l’investitore.

Ai giorni nostri, alla luce dell’aumento dei tassi di interesse con conseguente rialzo dei tassi overnight, gli ETF monetari possono invece offrire un’interessante alternativa.

Cosa sono gli ETF monetari

Gli ETF monetari replicano i tassi di prestito interbancari overnight (EURO Short Term Rate) e si concentrano su investimenti in asset considerati “a basso rischio”, come titoli di stato, certificati di deposito e obbligazioni aziendali a breve termine.

La loro principale caratteristica è la liquidità: essendo scambiati in borsa, gli ETF monetari possono essere facilmente acquistati o venduti durante le ore di mercato. Questo li rende più flessibili rispetto ad altri strumenti di investimento come i conti deposito.

In termini di rendimento, gli ETF monetari tendono ad offrire un tasso di interesse modesto, che riflette la loro natura sicura e stabile.

Il loro rendimento è generalmente in linea/superiore a quelli dei conti deposito ma danno una libertà maggiore, posso ad esempio venderli da un giorno all’altro senza perdere gli interessi maturati fino a quel momento.

A differenza però dei conti deposito, ove l’interesse rimane costante, per gli ETF monetari il rendimento aumenta o cala giorno per giorno in relazione all’andamento dei tassi overnight.

Per chi sono indicati gli ETF monetari

Se stai cercando un luogo sicuro per conservare i tuoi fondi mentre decidi il tuo prossimo investimento, o se desideri un rendimento leggermente superiore rispetto a un normale conto bancario senza compromettere la sicurezza, potresti considerare un ETF del mercato monetario.

Sebbene non beneficino della stessa tutela legale dei conti deposito (che in Europa sono garantiti fino a 100.000 euro), forniscono una robusta sicurezza attraverso investimenti di alta qualità.

La tassazione degli ETF monetari

A differenza dei conti depositi che hanno una tassazione del 26%, gli ETF monetari hanno una tassazione che dipende dallo strumento nei quali investono:

- la tassazione è del 12.5% in caso di obbligazioni governative europee

- oppure il 26%

Quindi è particolarmente importante considerare questo parametro quando si valutano i rendimenti lordi.

Ad esempio l’ETF Xtrackers II EUR Overnight Rate Swap UCITS ETF 1C investe il 97.78 % in obbligazioni governative quindi sarà tassato quasi interamente al 12.5%

![]()

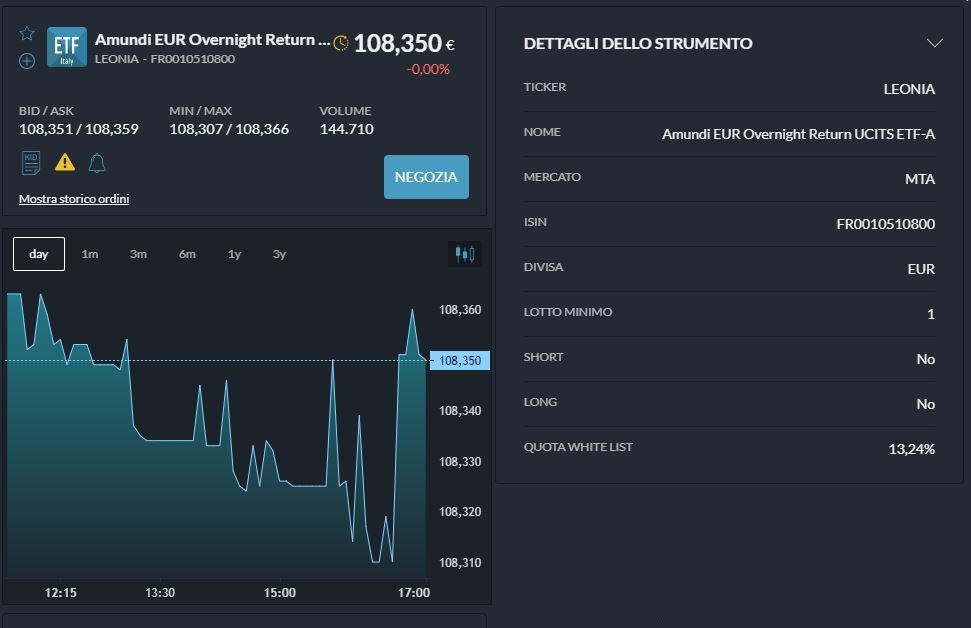

Mentre Amundi EUR Overnight Return UCITS ETF Acc ha “solo” un 13.24% di obbligazioni governative europee quindi, a parità di rendimenti, renderà meno dell’ETF precedente perché in questo caso la tassazione agevolata del 12.5% si applica solo per il 13.24% del valore investito.

Quali indici tracciano questi ETF monetari

Stando a quanto riportato da JustETF questi due ETF tracciano:

- Xtrackers II EUR Overnight Rate Swap UCITS ETF 1C replica l’indice Solactive €STR +8.5 Daily. L’indice Solactive €STR +8.5 Daily replica la performance di un deposito con il tasso di remunerazione Euro short term più un aggiustamento di 8,5 punti base (pari a 0,085%)

- Amundi EUR Overnight Return UCITS ETF Acc replica l’indice Solactive Euro Overnight Return. L’indice Solactive Euro Overnight Return replica il mercato monetario dell’eurozona. L’indice è calcolato a partire dal tasso di interesse a breve termine in euro (ESTER) più un ulteriore 0,085%

Il tasso di interesse €STR ed ESTER sono in realtà lo stesso tasso. “ESTER” è l’acronimo di “Euro Short-Term Rate”, mentre “€STR” è la sua abbreviazione e lo puoi verificare a questo indirizzo.

La Banca Centrale Europea (BCE) ha introdotto l’€STR come un tasso di riferimento per i prestiti a breve termine tra le banche. Questo tasso è basato sul costo medio dei prestiti overnight tra un gruppo selezionato di banche nell’area dell’euro.

Di fatto quindi questi 2 ETF tracciano lo stesso indice però selezionando prodotti finanziari diversi, come abbiamo visto Xtracker privilegia obbligazioni di enti in whitelist, mentre Amundi obbligazioni corporate.

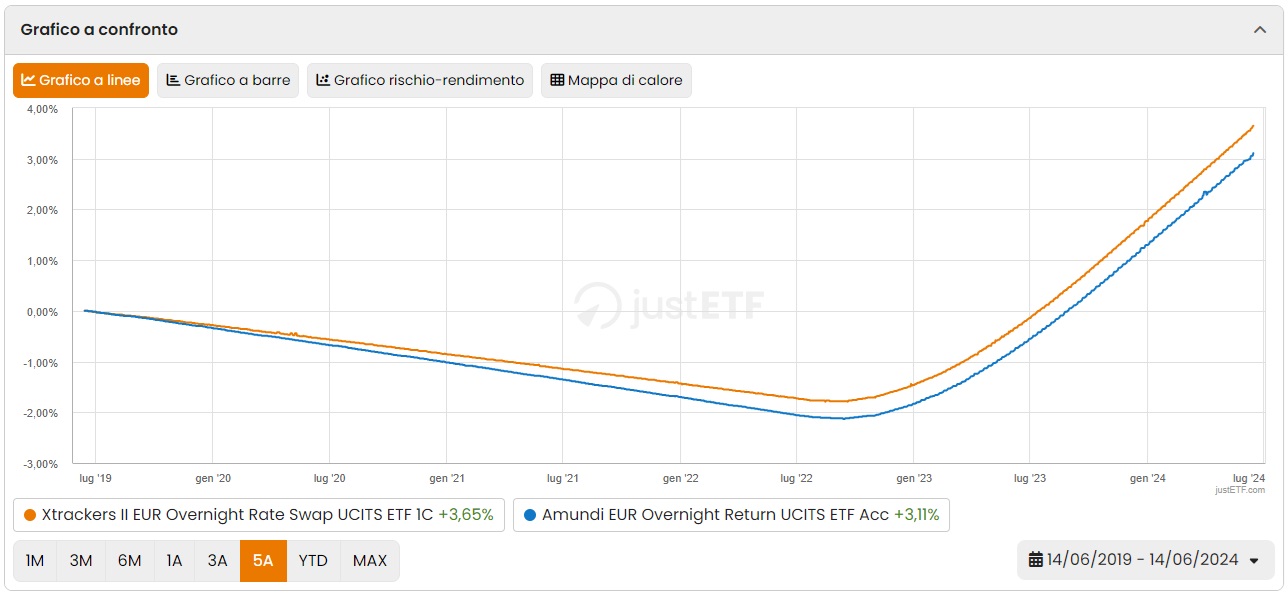

In 5 anni la differenza tra i 2 indici è 0,54%, quindi hanno un rendimento molto simile.

Dal grafico puoi notare l’aumento progressivo da metà luglio 2022 in poi per effetto dell’aumento dei tassi in interesse operato dalla BCE.

I rendimenti netti degli ETF

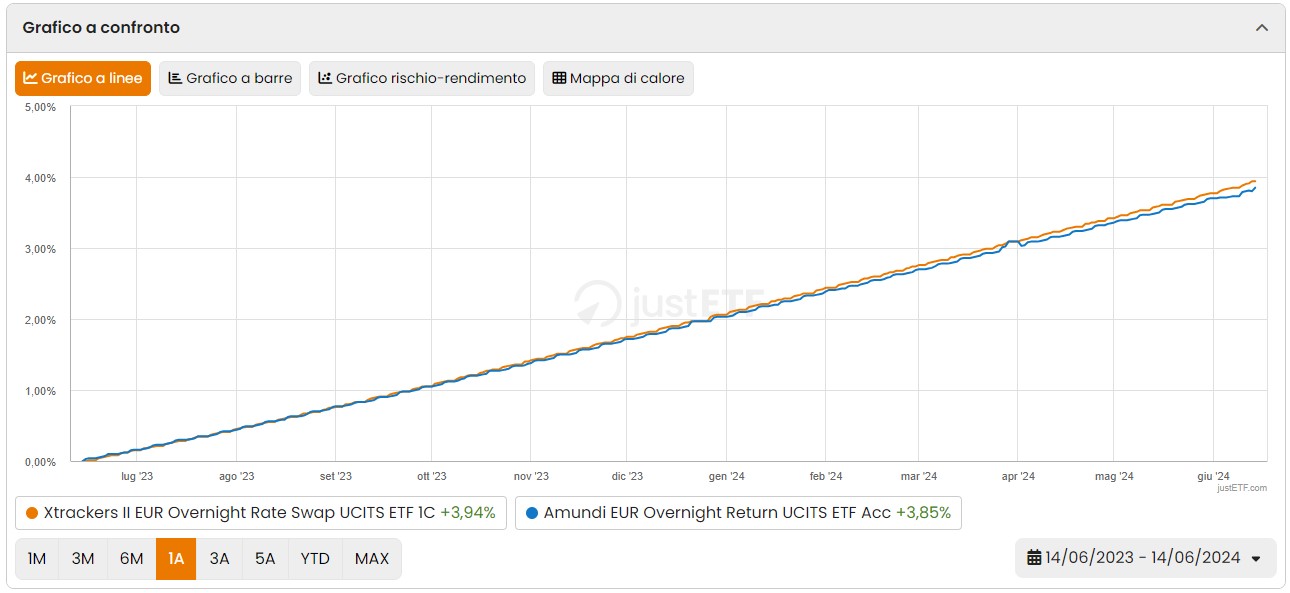

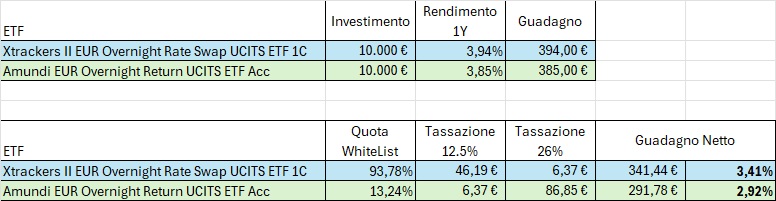

Prendiamo per semplicità il rendimento dell’ultimo anno, ipotizzando di aver investito 10.000 euro in ciascuno di questi ETF monetari dal 14/06/2023 al 14/06/2024.

Per effetto della diversa tassazione il guadagno netto di Xtracker è superiore di circa mezzo punto percentuale.

Come al solito ti allego il file Excel, questa volta molto semplice, con il quale ho fatto i calcoli.

Conclusioni sugli ETF monetari che replicano i tassi overnight

Gli ETF monetari sono un ottima alternativa per parcheggiare liquidità in fasi di mercato con alti tassi di interesse.

Sono altamente liquidi, potete infatti comprare e vendere questi strumenti quando volete.

Se in questa fase in cui i mercati sono ai massimi e non siete sicuri di investire in azioni, seppure nessuno può sapere cosa succederà da qui ai prossimi mesi, potete pensare a questi strumenti per prendere tempo, guadagnando qualcosa senza avere però alcun vincolo.

Anche per oggi è tutto, se avete dubbi o suggerimenti lasciate pure un commento, spero di rivedervi presto su capitalmente, il vostro blog di finanza personale a porta di click.

Ricordatevi, come sempre, che l’articolo non rappresenta una sollecitazione all’investimento ma è una mia opinione basata su dati e studi condotti nel tempo.