Bentornati su capitalmente, il blog di finanza personale che in modo semplice vi spiega perché dovete investire, come strutturare un portafoglio di investimento e oggi vi spiegherà perché gli ETF sono meglio dei fondi comuni di investimento a gestione attiva che vi propone la vostra banca.

Per chi si chiedesse perché ripeto sempre le stesse frasi all’inizio degli articoli sappiate che non sono matto (forse)…, è semplicemente dovuto al fatto che Google, e le logiche SEO per aver una buona indicizzazione, richiedono alcuni accorgimenti come questo, ma torniamo a noi e alla domanda che ha cambiato la mia vita da investitore, perché gli ETF sono meglio dei fondi comuni di investimento?

Cosa sono gli ETF

Abbiamo già spiegato cosa sono gli ETF ma facciamo un breve riassunto, gli ETF, acronimo di Exchange Traded Funds, sono fondi d’investimento detti a gestione passiva che vengono negoziati in Borsa come le normali azioni. Hanno come obiettivo quello di replicare fedelmente l’andamento e quindi il rendimento di indici azionari, obbligazionari o di materie prime.

Questa caratteristica permette agli investitori di ottenere una diversificazione istantanea, poiché acquistando un singolo ETF, si sta in realtà investendo in tutti i titoli che compongono l’indice di riferimento.

Inoltre, per via di questa gestione passiva, il fondo non deve continuamento scegliere, comprare e vendere titoli per cercare di battere il mercato ma semplicemente si limita a seguirlo nelle suo logiche. Questo si traduce in costi molto più bassi e rendimenti maggiori.

Cosa sono i fondi comuni di investimento a gestione attiva

I fondi comuni di investimento a gestione attiva sono strumenti finanziari gestiti da professionisti (i gestori) che cercano di ottenere un rendimento superiore a quello di un indice di riferimento, o benchmark.

Il gestore del fondo, un soggetto altamente preparato in ambito finanziario, persegue un’asset allocation diversa rispetto a quella del benchmark di riferimento al fine di ottenere un extra rendimento rispetto allo stesso.

Per via di questa gestione attiva i fondi a gestione attiva hanno costi superiori che, come vedremo in seguito, riducono i guadagni.

Perché i fondi attivi non raggiungono il benchmark?

In base a quanto letto sopra “sono strumenti finanziari gestiti da professionisti (i gestori) che cercano di ottenere un rendimento superiore” l’investitore è portato a pensare che siano lo strumento migliore di tutti visto che “professionisti” cercano un “rendimento superiore”….. ma la realtà è ben diversa perché come vedremo i costi di questi fondi attivi costituiscono una zavorra talmente pesante che quasi sempre i fondi comuni non raggiungono il relativo benchmark.

D’altra parte i noiosi ETF che “nessuno gestisce” avendo spese ridotte, seguono il mercato e ottengono rendimenti alla lunga migliori.

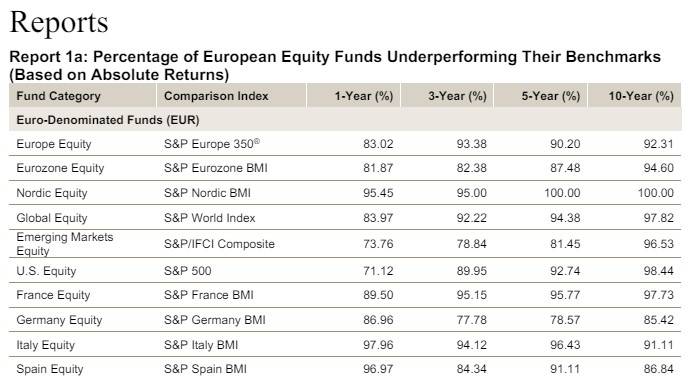

Ci sono studi e statistiche che dimostrino come sul lungo periodo i fondi comuni attivi non siano strumenti efficienti, proprio in questi giorni è uscita la SPIVA Scorecard che ancora una volta ribadisce questo concetto.

SPIVA scorecard

La SPIVA Scorecard è una sorta di “pagella” che dal 2002 viene pubblicata due volte all’anno da S&P Dow Jones Indices che valuta quanto bene i gestori di fondi di investimento attivi si stanno comportando rispetto a degli indici di riferimento, o benchmark, nel tempo.

La particolarità di questi report è che tengono conto dei fondi che potrebbero essere stati chiusi o fusi e fornisce un confronto equo, utilizzando benchmark adatti per ogni tipo di fondo.

Questi report sono in inglese ma non troppo difficili da comprendere, ci sono report sui principali mercati ma per questo articolo vedremo quello sull’Europa.

Risultati SPIVA scorecard Europa 2023

Il rapporto “SPIVA Europe Year End 2023” mostra che, nel 2023, la maggior parte dei fondi attivi ha sottoperformato gli indici azionari europei, sia nel breve che nel lungo periodo.

Outperformance was hard to find in European country equity funds, particularly in Germany, France, Sweden, Spain, Denmark and Italy; where actively managed domestic equity funds posted one-year underperformance rates of 87%, 90%, 95%, 97%, 97% and 98%, respectively.

È stato difficile trovare una performance superiore alla media nei fondi di investimento azionari dei paesi europei, in particolare in Germania, Francia, Svezia, Spagna, Danimarca e Italia; dove i fondi azionari domestici gestiti attivamente hanno registrato tassi di sotto-performance annuale rispettivamente del 87%, 90%, 95%, 97%, 97% e 98%

Questi risultati suggeriscono che la gestione attiva, per via degli alti costi di gestione, non è in grado di aggiungere valore in modo consistente e sostenibile agli investitori, e che gli indici (leggi ETF) rappresentano una soluzione semplice, trasparente ed economica per l’investimento azionario.

Come controllare le performance

Controllare le performance per capire perché gli ETF sono meglio dei fondi comuni di investimento è relativamente semplice, per farlo è sufficiente cercare il codice ISIN di riferimento e utilizzare alcuni portali di comparazione, come ad esempio FondiDoc, ove potete cercare le performance sia dei Fondi Attivi che degli ETF (per vedere i dati storici più vecchi di 3 anni è sufficiente registrarsi gratuitamente).

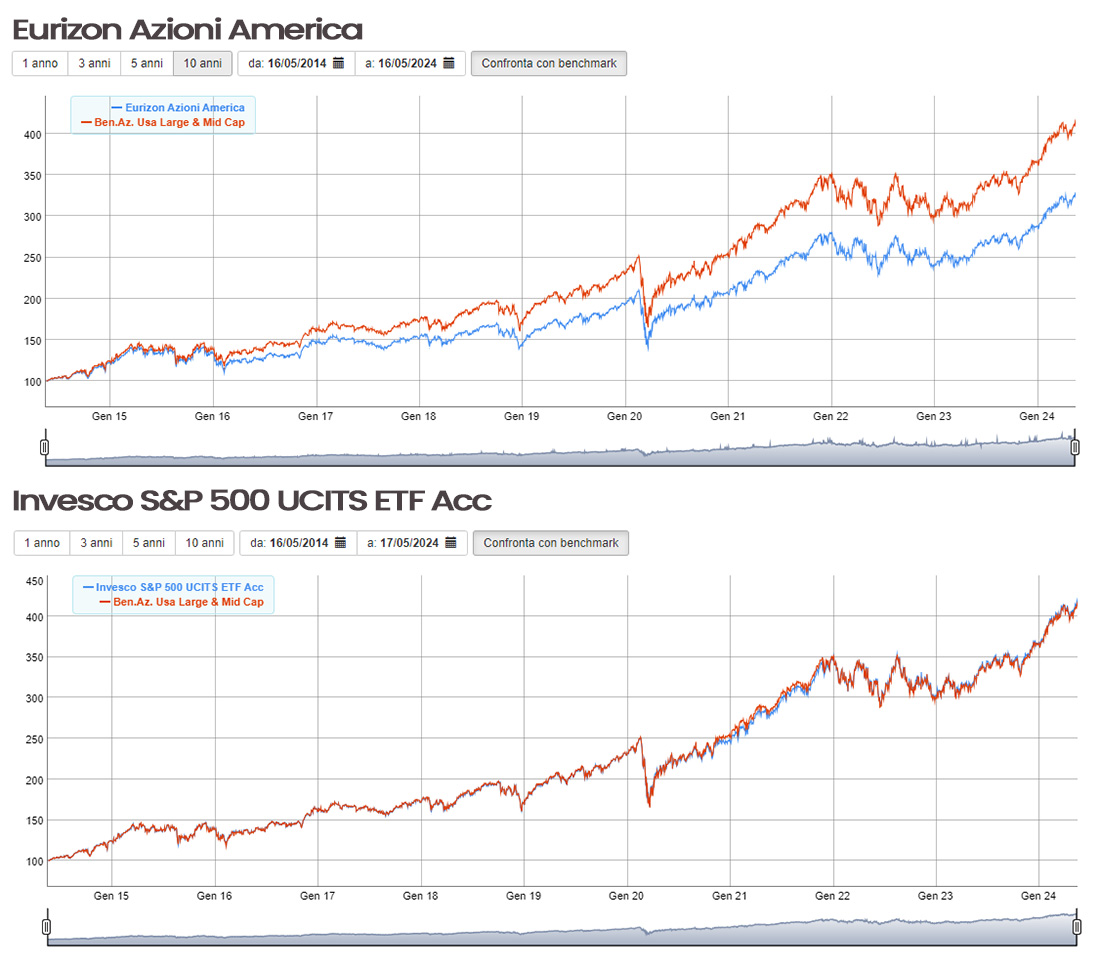

A mero titolo di esempio vi mosto la performance di un fondo attivo che mi è stato venduto in passato e di un ETF che sto usando ora:

- Eurizon Azioni America IT0001050126

- Invesco S&P 500 UCITS ETF Acc IE00B3YCGJ38

In rosso sono indicati i benchmark, ho scelto questi perché il benchmark usato come riferimento è lo stesso, dal grafico si vede chiaramente come il fondo attivo (in blu) sottoperforma il benchmark mentre l’ETF lo segue fedelmente (praticamente sono sovrapposti).

Entrambi su 10 anni hanno avuto un guadagno considerevole però con un vantaggio notevole a favore dell’ETF.

Se avessi investito 100 euro il 16/05/2014, dopo 10 anni avrei avuto:

- 327.14 € (+227 %) con Eurizon Azioni America

- ben 417.49€ (+317%) con Invesco S&P 500 UCITS ETF Acc

Capite che la differenza è enorme, il primo ha un rendimento annualizzato del 12,58%, il secondo del 15.36 %.

Per effetto dell’interesse composto, una differenza di quasi 3 punti percentuali, porta a differenze astronomiche nel lungo periodo (se non sapete come funziona l’interesse composto vi invito a rileggere l’articolo pubblicato in passato).

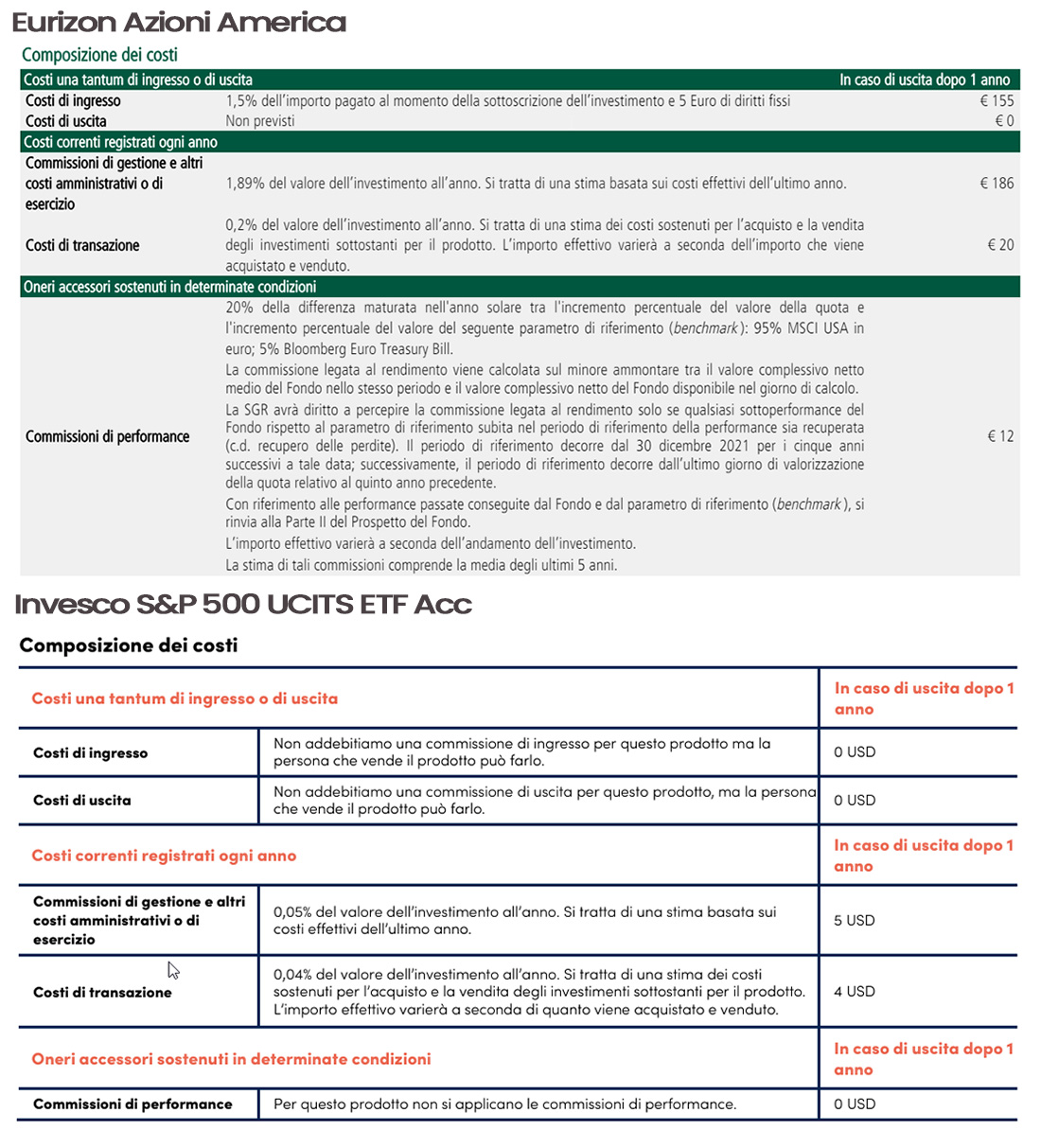

Come controllare i costi

Per controllare i costi è sufficiente estrarre il KID oppure il KIID relativo agli investimenti che intendete sottoscrivere.

Differenze tra KID e KIID

Il KID (Key Information Document) è come un manuale d’uso per i prodotti assicurativi e di investimento pre-assemblati. Questo documento aiuta gli investitori a capire come funzionano questi prodotti, quali sono i rischi associati e come si confrontano con altri prodotti simili.

D’altra parte, il KIID (Key Investor Information Document) è un documento necessario per ogni OICR armonizzato (Fondo/Comparto). Questo documento fornisce informazioni chiave sui fondi, come la strategia di investimento, i rischi, i costi e i rendimenti passati. Questo aiuta gli investitori a capire cosa stanno comprando e quali sono i potenziali rischi e rendimenti.

In sostanza, entrambi i documenti sono strumenti di trasparenza che aiutano gli investitori a prendere decisioni informate. Tuttavia, il KID è più recente e si applica a una gamma più ampia di prodotti finanziari rispetto al KIID.

Questi prospetti possono essere scaricati dai relativi siti istituzionali di Eurizon e Invesco.

Come si spiega il minor rendimento dei fondi comuni di investimento attivi

Come vedete l’ETF “Invesco S&P 500 UCITS ETF Acc” non ha costi di ingresso ed uscita, ma soprattutto ha costi di gestione e transazione bassissimi pari al 0.09 %.

Al contrario il fondo attivo “Eurizon Azioni America” ha costi di gestione e transazione pari a 2,09% (ben 2 punti percentuale in più).

Altro particolare estremamente rilevante è che questo fondo di investimento ha anche una commissione di performance del 20% sui guadagni. A dire il vero non tutti i fondi di investimento attivi hanno una commissione di performance, per questo è importante guardare i documenti informativi per verificarne le caratteristiche e i costi.

Questi costi di gestitone maggiori sono dovuti al costo dei professionisti che analizzano il mercato alla ricerca dei titoli che possano fare meglio del benchmark e al costo delle operazioni di acquisto e vendita che ne derivano.

Un investitore potrebbe anche dire: “Ma cosa me ne frega dei costi se però alla fine la performance è migliore?”

Il problema sta proprio qui, è proprio in virtù di questi costi maggiori che i fondi comuni di investimento performano (quasi sempre) peggio dei semplici e noiosi ETF.

In conclusione

In questo articolo ho mostrato il risultato di questi due strumenti perché sono tra quelli nei quali mi sono imbattuto in passato.

Nelle mie ricerche ho controllato anche altri fondi di investimenti che negli anni mi sono stati proposti (in totale sette) e nessuno di questi era riuscito a battere il mercato sul lungo periodo.

Questo non significa che, come abbiamo visto con dalla SPIVA scorecard, non sia possibile trovare qualche fondo che batte il relativo Benchmark, ma se su 10 anni meno di un fondo su 10 ci riesce, questo dovrebbe farci aprire gli occhi…

Personalmente preferisco concentrarmi su strumenti dall’alta efficienza come gli ETF piuttosto che cercare di indovinare i pochi fondi attivi che per bravura (o per fortuna)del gestore saranno in grado di battere il mercato nei prossimi 10 anni.

Anche per oggi è tutto, se avete dubbi lasciate pure un commento, spero di rivedervi presto su capitalmente, il vostro blog di finanza personale a porta di click.