Bentornati su Capitalmente, abbiamo visto perché aderire ad un fondo pensione e cosa ottieni alla fine, oggi vediamo alcuni trucchi per ritirare tutto il capitale del fondo pensione anche se superi la soglia.

La previdenza complementare, soprattutto sei sei giovane, è un pilastro fondamentale al quale devi pensare per avere un futuro economicamente più tranquillo.

A mio avviso la scelta tra capitale e rendita varia da persona a persona, questo articolo non vuole essere un suggerimento di alcun tipo, ognuno di voi potrà scegliere al momento opportuno cosa fare tenendosi però tutte le porte parte nel frattempo.

Ho deciso di scrivere questo articolo perché molti mi hanno chiesto informazioni sull’argomento e quindi vediamo alcuni trucchi per ritirare tutto il capitale del fondo pensione anche se superi la soglia.

Se cercate spunti e approfondimenti sul mondo della previdenza complementare, oltre a questo blog, vi consiglio Ciao Elsa, una risorsa straordinaria per questi argomenti.

Facciamo un po’ di ripasso

Al momento del pensionamento il fondo pensione ti permette tre opzioni:

- 100% rendita

- 50% rendita e 50% capitale

- 100% capitale (entro certi limiti)

La rendita può essere declinata in diverse modalità ma oggi non ne parleremo, ci concentreremo invece sui trucchi per ritirare tutto il capitale del fondo pensione anche se superi la soglia.

Mentre le prime 2 opzioni sono sempre possibili, per poter chiedere e ottenere il 100% in capitale però è necessario non superare una certa soglia.

La regola generale dice che puoi avere il 100% erogato in capitale nel caso in cui la rendita derivante dalla conversione del 70% del montante finale sia inferiore al 50% dell’assegno sociale.

La soglia quindi varia in base a diversi parametri e varierà nei prossimi anni, ad oggi possiamo comunque considerare la soglia vicina ai 110.000 € in caso di pensionamento a 67 anni.

Chiedere un’anticipazione

Uno dei modi più semplici è quello di chiedere un’anticipazione al fine di abbassare il capitale accumulato e portarlo sotto la soglia prestabilita.

Puoi chiedere un’anticipazione per diverse ragioni:

- Fino al 70% per spese mediche

- Fino al 70% per acquisto o ristrutturazione casa

- Fino al 30% senza motivo

Mentre le opzioni 1 e 2 richiedono di presentare gli opportuni giustificativi al fondo pensione, l’opzione 3 può essere richiesta senza dover dare alcuna motivazione e quindi potrebbe essere quella migliore nel nostro caso.

Ti ricordo che gli anticipi per spese mediche godono della tassazione agevolata (9-15%) mentre gli altri due anticipi pagano la tassazione del 23%.

Utilizzare la RITA

Un altro modo di abbassare la soglia, a determinate condizioni, è utilizzare la RITA, cioè la Rendita Integrativa Temporanea Anticipata.

L’utilizzo della RITA segue regole specifiche che ti invito a leggere sull’articolo che trovi sul mio blog.

Tra le regole più importanti per poter richiedere la RITA c’è quella di essere disoccupato ma non ancora in pensione.

Puoi destinare alla RITA:

- l’intero montante accumulato

- oppure una percentuale del montante accumulato.

Se il tuo intento è quello di abbassare la soglia del montante puoi usare la seconda opzione.

Un vantaggio importante della RITA è che conserva la tassazione agevolata (9-15%).

Sottoscrivere più di un fondo pensione

Per fare in modo che il montante dei fondi pensione cresca più lentamente puoi decidere di aprire più fondi pensione.

Non vi è infatti limite al numero di fondi pensione che puoi sottoscrivere, l’importante è che non venga riscattato/chiuso il primo fondo pensione al quale ti sei inscritto.

Questa non è una regola ma ti permette però di mantenere la data di prima adesione alla previdenza complementare.

La data di prima adesione è fondamentale perché ti permetterà di usufruire della tassazione agevolata su tutti i fondi pensione, l’importante sarà riscattare/chiudere per ultimo quello più vecchio.

Anche io ho aperto due fondi pensione al fine di avere una maggiore diversificazione e rallentare la crescita del montante.

Io ad esempio ho:

- Un fondo pensione chiuso nel quale verso il TFR e un piccolo contributo volontario che mi da diritto al contributo datoriale.

- Un fondo pensione aperto nel quale verso il restante contributo volontario fino alla soglia massima di deduzione.

Cosa fare se comunque supero la soglia con più fondi pensione?

In questo caso ci sono considerazioni diverse fare fare a seconda che tu raggiunga il limite per il fondo ove versi il TFR oppure quello ove versi il contributo volontario.

Fondo con solo contributo volontario

Nel caso in cui arrivassi vicino alla soglia massima sul fondo ove versi il solo contributo volontario (nel mio caso quello del punto 2), puoi semplicemente aprire un altro fondo pensione aperto e iniziare a versare qui il contributo volontario.

Fondo con TFR e contributo datore di lavoro

Nel caso in cui fosse quello relativo al TFR (nel mio esempio quello del punto 1) a raggiungere il limite potresti analogamente aprire un altro fondo e dire al datore di lavoro di versare il TFR in questo nuovo fondo.

In questo caso però, se l’unico fondo pensione che ti garantisce il contributo datoriale è quello del tuo CCNL che avevi sottoscritto in precedenza, perderai il contributo del datore di lavoro.

Per evitare di perdere il contributo datoriale puoi usare un piccolo “trucco”, puoi cioè trasferire il capitale del fondo di categoria in un altro fondo aperto a tue scelta.

Il nuovo fondo riceverà tutti i soldi del fondo di categoria e la data di prima adesione, aspetto fondamentale per la tassazione agevolata.

Successivamente potrai nuovamente aderire al fondo pensione di categoria che ripartirà ovviamente da zero e sul quale potrai tornare a ricevere il contributo datoriale.

Ultime considerazioni sui trucchi per ritirare tutto il capitale del fondo pensione anche se superi la soglia

Quando valuti il tuo montante devi considerare che nel tempo la soglia verrà aumentata in virtù del cambiamento dell’assegno sociale.

Altro fattore importante da considerare è relativo alla rendita annua del fondo pensione.

A seconda del comporto che avrai scelto il fondo pensione potrà darti una certa rendita che farà aumentare il tuo capitale maturato anche se non farai più versamenti.

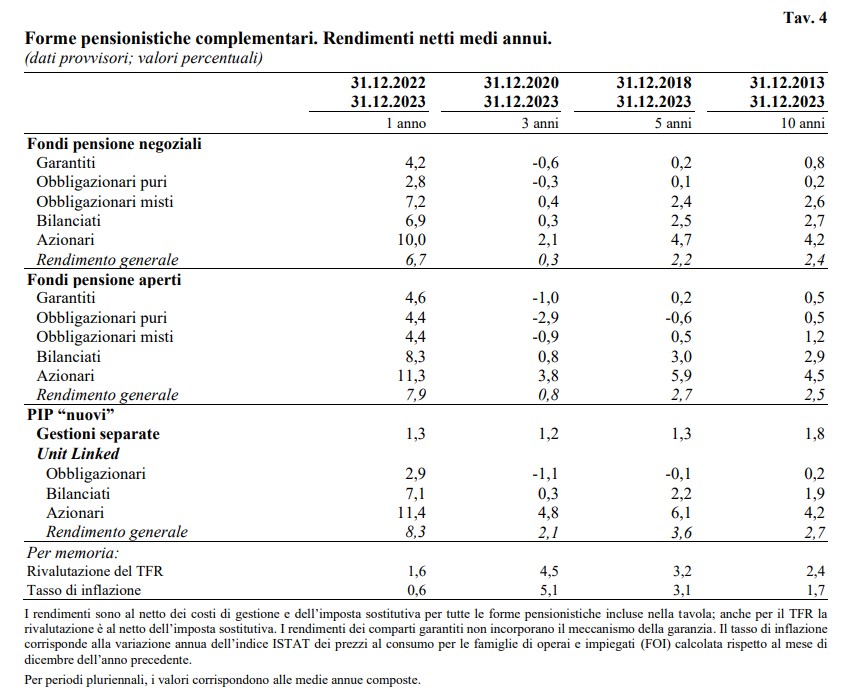

In base all’ultimo rapporto COVIP questi sono stati i rendimenti medi degli ultimi 10 anni.

Ricordatoti che questi sono rendimenti medi che potrebbero anche cambiare in futuro, però tienine conto qualora decidessi di optare per il ritiro al 100% in capitale.

Personalmente non ho ancora deciso cosa farò però, proprio per questo, cercherò di tenermi aperta fino all’ultimo la strada del ritiro del 100% in capitale.

Solo al momento del pensionamento valuterò la situazione e deciderò cosa fare.

Anche per oggi è tutto, se hai dubbi o suggerimenti lascia pure un commento sarò felice di risponderti, spero di rivederti presto su Capitalmente, il tuo blog di finanza personale a porta di click.

Ricordati, come sempre, che l’articolo non rappresenta una sollecitazione all’investimento ma è una mia opinione basata su dati e studi condotti nel tempo.